Тпс в банке что это

Тинькофф Бизнес: как открыть расчетный счет, тарифы, нюансы

Если коротко: за что нужно платить?

1. За ведение счета (ежемесячно, но есть условия при которых плата не взимается)

2. За внешние платежи (имеются в виду платежи в другие кредитные организации, внутренние/налоговые/бюджетные бесплатны)

3. За перевод денежных средств на ФЛ, если сумма превышает указанный лимит

4. За пополнение р/счета наличными

Кажется проще не бывает. Чем дороже тариф, тем дешевле проведения платежа и появляются дополнительные пакеты услуг (в тарифе Продвинутый и Профессиональный), такие как:

Более того, банк начисляет % на минимальный остаток на счете и есть возможность получения овердрафта во всех трех тарифах.

| Тарифы | Простой | Продвинутый | Профессиональный |

| Открытие счета | 0 | ||

| Обслуживание счета, в месяц | 490 | 990 | 4990 |

| Перевести на р/счет внутри Тинькофф банка | 0 | ||

| Заплатить контрагенту в другой банк | бесплатно первые 3 (на весь период обслуживания), потом — 49 руб | бесплатно первые 10 (на весь период обслуживания), потом — 29 руб | 19 руб |

| Заплатить один раз и забыть за цену платежки, в мес | — | 990 руб | 1990 руб |

| Получать ежемесячно на остаток по счету | 6% годовых на минимальный остаток | 8% годовых на минимальный остаток | до 8% годовых ежедневно |

| Для ИП: перевести на собственные карты Тинькофф бесплатно | до 400 000 руб | до 650 000 руб | до 1 млн руб |

| Перевести на счет физлица, выплатить дивиденды или снять в банкомате | 1,5%+99 руб до 400 000 руб | 1%+79 руб до 400 000 руб | 1%+59 руб до 800 000 руб |

| За раз оплатить все переводы физлицам в течение месяца | — | 2990 руб до 1 млн руб, с документами до 3 млн руб | 4990 руб до 2 млн, с документами — безлимит |

| Пополнить расчетный счет | 0,3% мин 290руб | 0,25% мин 290руб | 0,15% мин 290руб |

| Разово оплатить несколько пополнений на любую сумму | — | 990 руб за 3 пополнения | 1490 руб — 5 пополнений |

в Тарифах «Простой» и «Продвинутый»

Популярные вопросы:

Возмещение денежных средств ТСП: правила возврата средств

Российское законодательство во многих случаях разрешает покупателю вернуть деньги за не подошедший товар или некачественно оказанную услугу. Способ возврата средств будет зависеть от способа оплаты. Если расчет с ТСП проводился в безналичном виде, то у процедуры возврата средств будут свои особенности. Рассказываем, что такое ТСП, как происходит процедура возмещения денежных средств клиентам и какие существуют правила для этого процесса.

Что такое ТСП

ТСП с точки зрения эквайринга — это предприятие, которое по договоренности с взяло на себя обязательство принимать банковские карты разных национальных и международных платежных систем для оплаты продаваемых им товаров или услуг. ТСП может быть как юридическое, так и физическое лицо — например, индивидуальный предприниматель.

Принцип работы: когда и где применяется

По закону подобный способ расчета обязаны применять любые ТСП, годовой оборот которых превышает 40 млн рублей. Однако он может быть актуален и для организаций с меньшим оборотом, поскольку значительно упрощает процесс расчета с покупателями, увеличивает скорость обслуживания, а следовательно — способствует росту выручки предприятия.

Райффайзенбанк предлагает услуги торгового эквайринга, обслуживания и прочие банковские услуги для бизнеса. Для клиентов банка доступна круглосуточная служба поддержки, дистанционное подключение услуг и возможность участия в программах лояльности.

Условия возврата денег на карту

Если покупатель решает вернуть товар, оплаченный банковской картой, то закон не позволяет выплатить ему сумму покупки наличными — возврат должен быть осуществлен тем же способом, которым была произведена покупка.

При возвращении товара в тот же день продавец может просто отменить проведение операции — в таком случае деньги автоматически вернутся на карту клиента. Если же после покупки прошло некоторое время, то процедура возврата будет выглядеть следующим образом.

Срок возврата денег на карту

Срок возврата денег на карту покупателя зависит от места приобретения, характеристик товара и установлен ГК РФ:

При отмене покупки в день ее совершения деньги поступают на карту в течение суток.

Как вернуть деньги если карта была закрыта

В случае, если у вашей карты истек срок действия или она заблокирована, вы можете получить деньги на свой счет или реквизиты другой принадлежащей вам банковской карты.

Для этого необходимо написать заявление и указать в нем реквизиты, на которые вы желаете получить возврат. Отказать продавец не имеет права. Письмо ЦБР от 1 августа 2011 г. № «О возврате денежных средств за товар (услугу), ранее оплаченный с использованием платежной карты» определяет, что в случае недоступности банковской карты, с которой был произведен расчет, покупатель имеет право получить возврат любым иным способом, включая наличные.

Почему не возвращают наличные

Несмотря на наличие допущения в законодательстве, продавцы редко используют возврат наличными сумм оплаты товара, полученных через расчет банковской картой.

Но в исключительных случаях, например при отсутствии карты и открытых счетов в банке, получить возврат наличными можно.

Особенности подачи заявления в банк на отмену платежа

В спорных ситуациях, когда продавец отказывается вернуть деньги на счет, применима процедура оспаривания платежа — чарджбэк. Если вы вернули товар, но деньги так и не получили, вы можете обратиться в свой банк и написать заявление на оспаривание платежа по банковской карте. К заявлению необходимо приложить основания:

При наличии оснований, банк обратится к платежной системе, а та отправит претензию в банк продавца. После проверки обоснованности требования о возврате, банк продавца вернет деньги платёжной системе, далее они будут перечислены в ваш банк и зачислены на ваш счет.

Чарджбэк можно запросить, если деньги за одну покупку списались дважды, вы не получили товар, с карты списалось больше положенной стоимости за исключением ситуации с корректировкой курса валют при оплате товаров за границей, списание денег с вашей карты было незаконным — например, если отель или каршеринг списал деньги за нарушения, которых вы не допускали. Кроме этого можно оспорить ошибочный платеж — оплату по реквизитам с ошибкой. Если вы неверно ввели пару цифр и деньги списались, необходимо предоставить основание выполнение платежа — входящий документ на оплату с реквизитами, а также выписку по фактически проведенной операции.

Райффайзенбанк предлагает услуги торгового эквайринга, обслуживания и прочие банковские услуги для бизнеса. Для клиентов банка доступна круглосуточная служба поддержки, дистанционное подключение услуг и возможность участия в программах лояльности.

Тарифы карт Тинькофф Платинум и Блэк, бесплатное обслуживание

Какие бывают тарифы у кредитной карты Тинькофф Платинум

У тарифов них в основном отличаются:

Начинающим пользователям кредитных продуктов, у кого короткая кредитная история, а то и есть пятна в ней, назначают тарифы с самыми высокими ставками — 49.9% на снятие наличных + комиссия — это совершенно небюджетно.

Тариф с бесплатным обслуживанием

В природе существует тариф 6.7 с бесплатным обслуживанием:

Но увы, тарифы по кредитным картам с бесплатным обслуживанием просто так не дают. Конечно, можно попросить в чате сменить тариф, вдруг прокатит.

Если вам действительно критичны эти 590р в год, можно пойти на крайние меры — закрыть долг по карте и написать в чат что хотите закрыть карту. Её сразу не закроют, возьмут паузу до завтра, и на следующий день позвонят из банка. Вежливый специалист поинтересуется, что вас не устраивает, тут ему можно прямо намекнуть, что вам не нравится платить за обслуживание :). В некоторых случаях могут отменить эти 590 рублей, и не только на следующий год, а и до конца срока действия карты.

У кредитной карты Tinkoff Drive, оформленной по акции с 1 по 14 ноября 2021, тарифный план — 14.76 или 14.77 с пожизненным бесплатным обслуживанием.

Как выгодно заказать карту Платинум

В 2021 году 2 раза были временные акции, когда можно было для новых клиентов заказать кредитку Платинум с «вечным» бесплатным обслуживанием, т.е. навсегда.

Пользуйтесь кредитной картой правильно, для своего удобства и выгоды :).

Тарифы по кредиту наличными

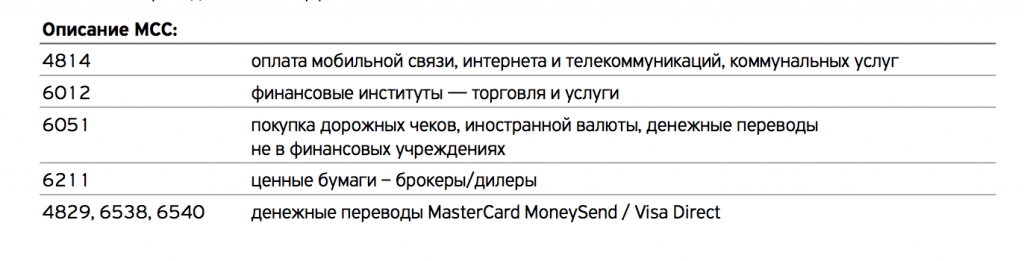

Тарифный план ТПС 7.5 — тариф касается только обслуживания счета, процентные ставки по кредиту в него не входят.

Какие бывают тарифы у дебетовой карты Блэк

Всем клиентам по умолчанию с картой Блэк дают стандартный тариф ТПС 3.0, ссылка на который всегда есть на сайте банка — https://acdn.tinkoff.ru/static/documents/debit-tariffs-tps_3_0.pdf (для карты в рублях). Такого большого разнообразия тарифов, как по кредиткам, по дебетовым картам нет.

Тариф 3.12 — бесплатное обслуживание навсегда

Такие карты выдавались в 2021 году по акциям: 12-14 февраля, 18-31 октября

Тариф 6.2 — бесплатное обслуживание

Это самый известный тариф, по нему обслуживание карты Black бесплатное без всяких условий — не нужно держать в банке 50000 рублей или получать пенсию на карту. Его единственный недостаток — отсутствие процентов на остаток при сумме на счете карты менее 100000 рублей. Если у вас на карте денег немного, то при ставке 4% годовых эти проценты не имеют значения. Ссылка на тариф 6.2 — несекретная. Вот его отличия от стандартного ТПС 3.0:

Чтобы сменить свой тариф с обычного ТПС 3.0 на 6.2, достаточно написать в чат в приложение банка и сообщить о своем желании. То же самое можно сделать и по телефону, указанному на обратной стороне карты.

Тариф 6.6 — в зарплатных проектах

Тариф 6.6 полностью аналогичен стандартному и включает начисление процентов на суммы до 100к, и тоже с бесплатным обслуживанием карты Блэк. 6.6 это по сути тоже самое что и 6.2, только если снять меньше 3000 рублей в банкомате, не будет комиссии.

Но на этот тариф нельзя перейти просто так по вашему желанию. Нужно чтобы ваш работодатель имел зарплатный проект с Тинькофф банком и перечислял вам зарплату на эту карту.

Тариф ТПС 5.3 — для премиальной карты Блэк Метал

Лимиты кэшбэка в 10 раз больше, больше снятие в банкоматах, больше переводы по номеру карты, повышенные процентные ставки и бонусы по вкладам и т.п. Подробности — в отдельной статье про карту Tinkoff Black Metal.

Тариф ТПС 1.1 — для детских карт Тинькофф Джуниор

https://acdn.tinkoff.ru/static/documents/debit-tariffs-tps_1_1.pdf — формальные условия. Подробное описание карты Tinkoff Junior — в статье.

Ограничения к тарифам

Бывают случаи, когда банк накладывает дополнительные тарифные ограничения на конкретного клиента. Например, если он не совершает покупок по дебетовой карте, а систематически использует ее только для транзита. Например, вносит наличку через партнеров, а потом где-то ее снимает. При этом банку приходится платить свою комиссию и партнеру, и банку — владельцу банкомата. Поэтому на таких пользователей банк накладывает тарифные ограничения, например — уменьшает бескомиссионные лимиты на пополнение через партнеров и на снятие наличных, обычно до 50000 в расчетный период (месяц).

Экзотические запретительные тарифы

В некоторых случаях банк может перевести клиента на специальный тариф ТПС 1.4 с ужасно невыгодными условиями. Таким образом, банк вынуждает клиента добровольно-принудительно закрыть карту:

Справедливости ради, отмечу, что банк заранее предупреждает о будущей смене тарифа, поэтому можно в таких случаях успеть вывести деньги и даже закрыть карту. Но после освещения такой ситуации на banki.ru оказалось, что произошла ошибка.

Если у вас есть интересный тариф по карте Тинькофф, пишите в комментариях, присылайте ссылки на PDF-файл с тарифом.

Что такое ТСП: как и на каких условиях магазин у вашего дома получает оплату с банковской карты

Безналичные платежи повсеместно вошли в нашу жизнь. Сегодня расплатиться картой можно практически в любом магазине и торговой точке, которой достаточно иметь договор с банком на использование услуг эквайринга. Эти точки, или торгово-сервисные предприятия, получают оплату от клиентов по сложной схеме. Мы расскажем, как осуществляется процесс взаимодействия между банком, клиентами и самим ТСП, и какую роль ТСП выполняет при начислении бонусов за покупки и как ими распоряжаться.

Что такое ТСП в простом понимании?

Этот термин фактически относится только к эквайрингу, хотя и охватывает широкий спектр торговых точек. Торгово-сервисные предприятия – это просто точки, которые принимают оплату картой от клиентов.

Торгово-сервисное предприятие может выступать как юридическим, так и физическим лицом (индивидуальным предпринимателем). Для банка ТСП – это любой клиент, заключивший с ним договор на использование услуг эквайринга, и разместивший в своем магазине или офисе выданный банком POS-терминал, который будет использован для приема платежей за товары или услуги с банковской карты.

Согласно договору с банком-эквайером, ТСП обязуется принимать карты определенных платежных систем, в том числе национальные или международные, если это допускается заключенным соглашением.

То есть, в простом понимании ТСП – это обычные магазины, торговые сети, салоны и предприятия, которые в большинстве случаев предоставляют товары и услуги в розницу, реже они могут выступать в роли оптовых продавцов.

Чаще всего аббревиатуру ТСП можно найти в соглашении, заключаемом с банком при открытии карты или при подключении к бонусной программе. В этом случае ТСП выступают в роли партнеров банка, с которыми заключен договор на предоставление льготного обслуживания клиентов этой кредитной организации.

Обязанности ТСП перед клиентами при установке терминала для безналичной оплаты

Согласно законодательству, все предприятия, чей оборот за год превышает 40 млн р. обязаны устанавливать терминалы для безналичных расчетов. По желанию любое ТСП имеет право заключить договор на услуги эквайринга при любых оборотах.

Для большинства организаций установка терминала – реальная возможность увеличить оборот, привлечь новых клиентов, ускорить обслуживание и даже отказаться от услуг инкассаторов. Причем все это реально может повлиять и на рост прибыли.

Оформив услугу эквайринга в банке, собственники или руководство ТСП обязаны:

Важно: в самой точке должна присутствовать наклейка с логотипами принимаемых платежных систем.

Важно: если возврат денег невозможен за определенные товары (например, лекарства), это обязательно нужно указать в представленных документах. К примеру, возврату не подлежат медикаменты, средства личной гигиены и некоторые другие категории.

При этом сотрудникам ТПС запрещено:

Закон требует, чтобы товар был продан по цене, указанной на ценнике. Исключение может быть при расчете наличными – за это ТСП может предоставить скидку.

За нарушения правил платежных систем предусмотрены штрафы – причем как для банка-эквайера, так и для ТПС, если это оговорено в договоре с банком.

Как устроена схема оплаты с участием ТСП, банка и покупателя

Как того и требует закон, практически все торгово-сервисные предприятия перешли на использование онлайн-касс (контрольно-кассовая техника). Такая касса напрямую связана с банком и позволяет совмещать наличные и безналичные расчеты, и даже подключить к кассе POS-терминал. Следовательно, после суммирования стоимости всех купленных товаров или услуг продавец должен уточнить, каким образом будет осуществляться оплата: наличными или по карте.

При оплате наличными деньги остаются в кассе ТСП, но при оплате картой, деньги попадают напрямую на счет банка-эквайера. Процесс взаимодействия между сторонами будет иметь следующий вид:

Если нет перебоев в связи, операция по оплате займет не более 1 минуты, тогда покупатель может забрать свой товар, а покупка будет считаться оплаченной. При этом средства на счет продавца попадут не сразу, это происходит после ряда действий:

В зависимости от договоренностей между банком и ТСП деньги на счет продавца могут быть перечислены в течение 1-5 рабочих дней за вычетом комиссии банка за межбанковский перевод.

Чаще всего эта комиссия составляет 1,5-2,5% от суммы покупок, а по картам «Мир» – всего 0,7% от суммы.

Как возвращается товар, оплаченный картой

По закону клиент имеет право в течение 14 дней вернуть товар или отказаться от услуги, если иного не предусмотрено условиями операции по покупке. При наличной оплате клиент должен написать заявление на имя руководителя ТСП с описанием причины возврата товара, после чего ему должны выдать деньги из кассы.

Если оплата товара была проведена через безналичный платеж, то ТСП должно сделать запрос на возврат средств через терминал именно на ту карту, по которой была совершена оплата. На терминале делается запрос «возврат/кредит», после чего клиенту распечатывают кредитовый чек. Банк-эквайер при этом обязуется вернуть средства на счет покупателя в срок, не превышающий 30 календарных дней. До этого момент клиент должен хранить у себя кредитовый чек. Если деньги не вернулись, клиенту необходимо написать претензию в банк-эмитент.

Если клиент желает вернуть товар в течение того дня, когда сделал покупку (то есть, до момента закрытия смены), то после проведения на терминале операции по отмене платежа, деньги будут возвращены на счет покупателя в течение суток.

Если покупка оплачена безналичным способом, а клиент хочет вернуть ее и получить назад свои деньги, тогда возврат средств может проходить тоже только по безналу. Получить возврат наличными в таком случае невозможно.

Бонусные программы от банков в ТСП

Чтобы иметь возможность принимать оплату по карте и тем самым заинтересовать клиентов чаще делать покупки, банки и ТСП заключают партнерское соглашение, предлагая клиентам выгодные условия покупки с начислением бонусных баллов. Потратить бонусы чаще всего, можно в том же или другом партнерском ТСП.

Для участия в программе необходимо подать заявку онлайн или в офисе банка-эмитента, после чего клиенту будет подключен бонусный счет, куда после совершения безналичной покупки будут начисляться бонусы. В части бонусных программ накопленные баллы можно обменивать на реальные деньги, в остальных случаях накопленные бонусы обмениваются на товар с частичной доплатой или вовсе без нее.

Как правило, банки открывают кобрендовые карты, которые предполагают накопление бонусов за траты в конкретном ТСП, например, как у Тинькофф банке (игра, авиакомпании, магазин «Lamoda») или предполагающие начисление бонусов за все траты, совершенные в любом партнерском предприятии, к примеру, бонусы «Спасибо» от Сбербанка.

Для использования бонусов необходимо:

Обычно списать в счет покупки можно как все бонусы, так и лишь некоторую их часть.

При этом бонусы списываются согласно условиям акции, по установленному сторонами курсу, к примеру, 1 бонус равен 1 рублю, или 2 бонуса равны 1 рублю.

В момент покупки товара за акционные баллы новые бонусы начисляться не будут.

Возможные проблемы при использовании бонусов

Чаще всего клиенты, использующие бонусы для расчетов в ТСП сталкиваются с одной из двух проблем:

В первом случае многие сталкиваются с проблемой, когда оплатить полную стоимость товара исключительно бонусами невозможно. Действительно, ряд партнеров оставляет за собой право устанавливать ограничения по сумме бонусов, которая принимается к оплате за товар. В большинстве случаев баллами можно оплатить до 99, а то и 100% стоимости товара или услуги. Однако в части случаев ТСП может просить частичную оплату картой или наличными – до определенного процента от стоимости. Чтобы узнать условия использования бонусов в конкретной точке, следует внимательно ознакомиться с правилами акции и условиями списания бонусов в дополнительном соглашении участника акции.

Второй случай также должен оговариваться во всех договорах партнерского соглашения между банком и ТСП: товары и услуги, оплаченные за счет бонусов, могут не подлежать возврату или аннулированию. Это своего рода поощрение от ТСП и банка, так как именно банк выплачивает стоимость покупки, приобретенной за счет бонусных баллов. Следовательно, их возмещение невозможно.

Единственное на что может рассчитывать клиент в случае покупки товара за бонусы ¬¬– на его замену при выявлении поломок или несоответствия установленным стандартам качества. В любом случае необходимо предоставить чек на покупку и написать соответствующее заявление на имя руководителя ТСП.

ТСП как участники Системы быстрых платежей

Те, кто начал активно использовать возможности Системы быстрых платежей, уже смогли по достоинству оценить предложенные банками возможности. Больше необязательно иметь при себе наличные, там нет комиссий за перевод на карты других банков, гарантирована максимальная скорость отправки платежа и есть возможность оплачивать любые покупки картой даже без POS-терминала.

И если раньше возможность генерировать QR-код для оплаты по СБП могли только банки, то уже сейчас эта возможность доступна и для крупных торгово-сервисных предприятий. Они смогут самостоятельно стать агентами СБП, частично заместив банки-эквайеры. При этом комиссию за прием оплаты за покупку будут получать банки, предоставившие права агента для ТСП.

Предприятия, в свою очередь, получают право торговаться с банком – им могут уменьшить размер комиссии и дать дополнительные скидки или право отказаться от части услуг. Получение права на участие в СБП поможет ТСП увеличить приток покупателей и как следствие свой товарооборот. Это все особенно важно в мире с активно развивающимися цифровыми технологиями и желанием клиентов упростить и ускорить систему оплаты.

Проценты на остаток по картам и счетам в Тинькофф: сколько и как платит банк

У Тинькофф банка есть несколько тарифных планов с начислением процентов на остаток собственных средств клиента. Начисления производятся по дебетовым картам и нескольким типам счетов.

Проценты от Тинькофф: дебетовые карты

Тарифы по дебетовым картам Тинькофф имеют индекс «ТПС» (это следует из описания программ лояльности банка). Сейчас действуют рублевые тарифы:

Первый из указанных тарифов – ТПС 3.0 – предусматривает начисление процентов на остаток, не превышающий 300 тыс. рублей. Ставка – 4% годовых. Условие: картой в течение расчетного периода нужно оплатить покупки на сумму не менее 3 тыс. рублей. Расчетный период в терминологии Тинькофф банка – ровно месяц между числами, соответствующими числу того месяца, в котором карта была выпущена.

Дебетовая карта Иванова от Тинькофф выпущена 5 сентября 2021 года. Расчетный период по ней — с 5 числа текущего месяца по 5 число следующего месяца. Дебетовая карта Петрова выпущена 7 сентября 2021 года. Расчетный период — с 7 по 7 число.

У банка также есть отдельные тарифы для карты Tinkoff Black в валюте — долларах и евро. Но по ним процентная ставка довольно скромная: и в долларах, и в евро она составляет 0,1% годовых.

По тарифу ТПС 5.3 также начисляются проценты на остаток в сумме не более 300 тыс. рублей. Ставки, независимо от суммы трат за расчетный период, составляют:

Доступ к указанным сервисам предоставляется на платной основе. Например, подписка Tinkoff PRO стоит 199 руб. в месяц.

В случае с «зарплатной» картой с тарифом ТПС 6.2 проценты начисляются на остаток, находящийся в интервале между 100 и 300 тыс. рублей. Как и в случае с картой Tinkoff Black — при условии совершения с помощью карты покупок на сумму от 3 тыс. рублей за расчетный период. Применяются ставки:

Начисление процентов по всем указанным тарифам происходит ежедневно. Но добавляются они к имеющимся деньгам на карте по завершении расчетного периода. Это следует из пункта 1.1 Правил применения тарифов по картам Тинькофф.

Для подсчета начисленных процентов на определенную сумму денег применяется следующая общая формула:

% = (сумма * ставка * дни / 365) / 100,

где:

сумма — сумма остатка за период начисления процентов;

дни — период начисления процентов в днях.

На карте Tinkoff Black Иванова по состоянию на 5 ноября 2021 года было 100 000 рублей, и эта сумма не изменилась до 9 ноября (то есть, в течение 5 дней подряд). Тинькофф начислит ему (по ставке 4% годовых):

проценты = (100 000 * 4 * 5 / 365) / 100 = 54,79 рубля.

На карте Tinkoff Black Metal Петрова на 7 сентября есть 200 000 рублей, и она осталась неизменной до 16 сентября (в течение 10 дней подряд). Банк начислит ему (по ставке 7% годовых):

проценты = (200 000 * 7 * 10 / 365) / 100 = 383,56 рубля.

Указанные расчеты актуальны, если соблюдены все условия начисления процентов, что предусмотрены тарифами.

Накопительные счета

Накопительный счет в Тинькофф банке представляет собой финансовый продукт, по своим характеристикам занимающий промежуточное положение между дебетовыми картами и вкладами. С картами его сближает бессрочность и пополняемость, а с вкладами — ежемесячная капитализация дохода (то есть, регулярное автоматическое добавление начисленных процентов на общий остаток по завершении расчетного периода).

Сейчас у Тинькофф один «накопительный» тариф — ТПН 8.0. Он предусматривает начисление процентов на сумму, размещенную на накопительном счете (которая может быть любой) по ставкам:

Формула начисления процентов будет та же, что и в случае с картами. При этом, проценты, начисленные в расчетном периоде, «докапитализируют» по его завершении остаток на счете. Они будут учтены при расчете процентов в следующем периоде.

Расчетный счет

Тинькофф банк начисляет проценты на остаток денежных средств на расчетных счетах ИП и юрлиц, открытых в этом банке. Сейчас там есть 3 тарифа на расчетно-кассовое обслуживание:

По всем указанным тарифам на РКО процент начисляется на минимальный остаток, зафиксированный на расчетном счете в течение месяца (в данном случае, расчетным периодом выступает календарный месяц — с первого по последнее число). Есть условие — фактическое пользование счетом в течение соответствующего месяца.

На тарифе «Профессиональный» также есть отдельная опция «Премиальное обслуживание». При ее подключении на остаток начисляются проценты по ставке 3% годовых. Максимальная сумма начисленных процентов при этом — 10 тыс. рублей.

Проценты от Тинькофф: особенности начисления

Клиенту Тинькофф следует знать ключевые особенности начисления процентов на остатки по «карточным» счетам. Прежде всего, учитывать, что:

По большинству тарифов для дебетовых карт «лимит» составляет 300 тыс. рублей. Нет смысла размещать на карте Тинькофф больше: проценты не начисляются на сумму, превышающую его. Лучше оформить обычный банковский вклад, и проценты будут начисляться на всю его сумму.

Так, по тарифам для карты TinkoffBlack и «зарплатных» карт это расходы на сумму от 3 тыс. рублей. Карта с соответствующими тарифами не должна быть в чистом виде накопительной. Если клиент не предполагает в определенном месяце трат по такой карте, то на ней невыгодно размещать суммы в целях получения процентов: они попросту не будут начислены. Лучше, опять же, разместить их на вкладе.

Накопительный счет в Тинькофф — финансовый инструмент, выполняющий в какой-то мере психологическую функцию: клиент банка, положив деньги на такой счет, решит для себя, что не будет их тратить. Процент на остаток здесь меньше, чем по карте — но деньги будут «копиться». А размещенные на карте с высокой вероятностью будут потрачены: таковы потребительские установки современного человека.

Что касается расчетных счетов, то проценты по ним у Тинькофф довольно скромные. ИП, у которого открыт расчетный счет в Тинькофф, выгоднее выводить свободные денежные средства на обычную дебетовую карту от этого же банка (а затем при необходимости размещать их на вкладах). Тогда он получит заметно больший процент на заработанное от ведения бизнеса.

Тинькофф банк регулярно меняет условия начисления процентов по различным финансовым продуктам. Чтобы быть в курсе соответствующих изменений, нужно время от времени читать новостные публикации на сайте банка. Например, в одной из них было рассказано о возможности повысить ставку по карте Tinkoff Black до 5% годовых (относительно действовавшей на момент публикации ставки в 3,5% годовых) при подключении сервисов Tinkoff PRO и PREMIUM. В новости были указаны конкретные тарифные планы, в которые банк внес изменения.