Сальдо начальное кредит в акте сверки что это

Что такое дебет и кредит простыми словами

Выражение «свести дебет с кредитом» знакомо, наверное, каждому. При этом многие даже примерно не понимают, что это значит. Поэтому ниже попытаемся как можно проще объяснить, что же такое дебет и кредит.

У любого действия в организации должно быть 2 операции — приходная и расходная.

Чтобы было легче вести такой учет, были введены понятия «дебет» и «кредит». В переводе с латыни языка «дебет» означает «должен он», а «кредит» — «должен я».

Таким образом, каждый счет делится на две половинки:

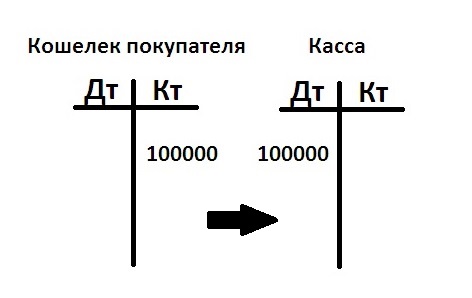

Чтобы было понятнее, рассмотрим простой пример. Представьте, что вы идете в магазин(назовем «Касса», достаете из кошелька 100 000 рублей и покупаете платье. В этом случае сумма уходит из кредита счета «Кошелек покупателя» и приходит дебету счета «Касса». Чтобы отразить это в бухгалтерском учете, надо взять оба этих счета и записать 100 000 рублей 2 раза:

Обратите внимание, что стоимость всегда уходит из кредита счета, а попадает в дебет. Такой перевод стоимости называется двойной проводкой.Следовательно:

Дебет – это часть бухгалтерской проводки, указывающая на получателя средств. КрЕдит показывает источник, откуда поступили эти средства.

Что такое дебетовое и кредитовое сальдо

Итак, вы решили открыть торговую точку по продаже теплиц. Дело было осенью. При этом, чтобы нам было проще, ни денег, ни долгов, ни даже самих теплиц у вашей организации пока нет. Но зато уже есть покупатель, который хочет купить у вас три теплицы на общую сумму 100 000 рублей и оставить их (теплицы) у вас на хранение до весны.

На этом первый месяц вашей работы закончился и пора подводить итоги.

Кредитовый и дебетовый оборот

В конце месяца необходимо подсчитать дебетовые и кредитовые обороты.

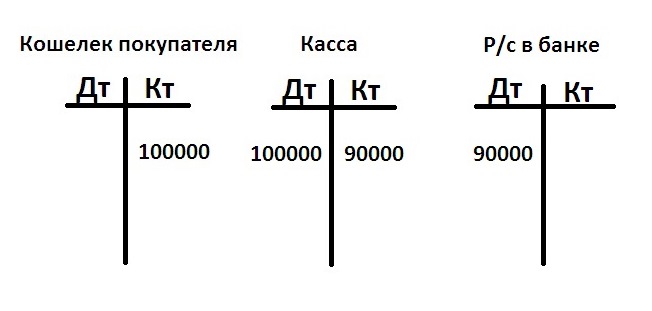

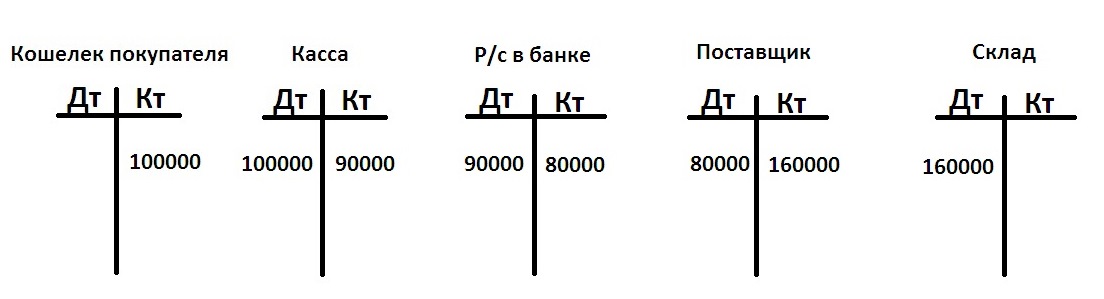

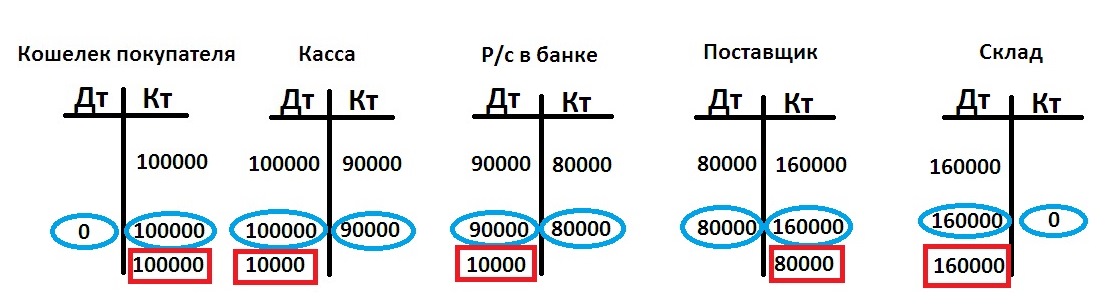

Для счета «Кошелек покупателя» кредитовый оборот составил 100 000 рублей, а дебетовый — 0.

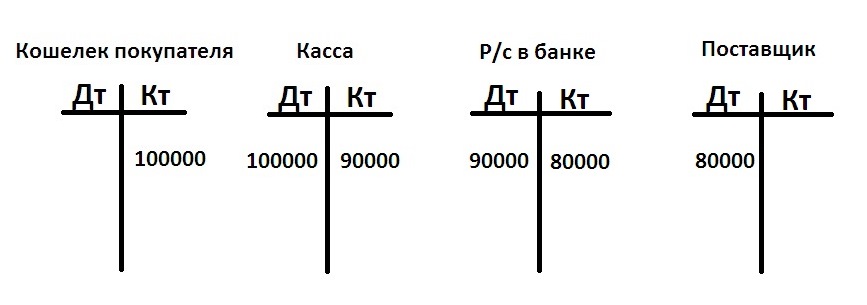

«Касса»: дебетовый оборот — 100 000 рублей, кредит — 90 000 рублей.

«Р/с в банке»: дебетовый оборот — 90 000 рублей, кредит — 80 000 рублей.

«Поставщик»: дебетовый оборот — 80 000 рублей, кредит — 160 000 рублей.

«Склад»: дебетовый оборот — 160 000 рублей, кредит — 0.

Что такое дебетовое сальдо

Теперь остается вывести остаток, который получился по всем счетам. Эта величина будет называться «Итоговое сальдо». Чтобы посчитать сальдо, надо из большего оборота минусовать меньший.

Рассмотрим для примера «Р/с в банке». Оборот по дебету составляет 90 000 рублей, а по кредиту — 80 000. Первая сумма больше, значит, сальдо здесь дебетовое: 90 000–80 000=10 000 рублей. Запишем его в дебетовой части счета и заключим в красный прямоугольник.

Теперь обратите внимание на счет «Поставщик»: здесь сальдо по дебету 80 000 рублей, а по кредиту — 160 000. В данном случае сальдо получилось кредитовым: 80 000 – 160 000 = 80 000 рублей (также в красном прямоугольнике).

То же самое проделываем и с остальными счетами. В итоге у нас получается такой результат:

Разберем, что означает сальдо по каждому из этих пяти счетов.

По счету «Кошелек покупателя» сальдо кредитовое и оно напоминает, что весной вы должны отдать покупателю теплицы на сумму 100 000 рублей.

Сальдо на счете «Касса» дебетовое. Оно означает, что в кассе вашей организации лежит 10 000 рублей.

Дебетовое сальдо по третьему счету показывает, что на счете в банке у вас есть еще 10 000 рублей.

По четвертому счету получилось кредитовое сальдо, которое не даст забыть, что вы должны производителю 80 000 рублей.

Ну и последний счет с дебетовым сальдо рассказывает о том, что на вашем складе лежат теплицы на сумму 160 000 рублей.

Что дальше?

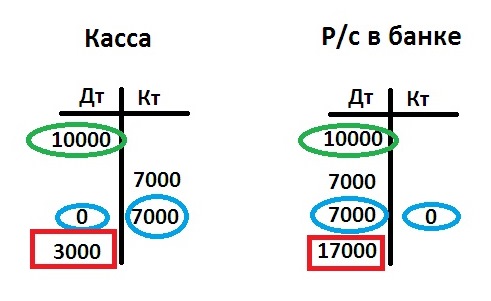

Вы продолжаете работать, и в балансе надо отражать последующие операции. Но вначале необходимо перенести конечные сальдо прошлого периода на начало нового. Такие сальдо будут называться входящими, записывать их надо в соответствующую колонку: дебетовое сальдо — в левую, кредитовое — в правую.

Вернемся к примеру. Вы решили перечислить из кассы на расчетный счет еще 7 000 рублей. Задействуются два счета. Сначала не забываем перенести по ним входящие остатки (на рисунке ниже обведены зеленым), затем записываем проводку на 7 000 (в Кт «Касса» и в Дт «Р/с»).

Больше никаких действий за этот период по счетам не проводилось.

В конце 2-го месяца сначала вычисляем обороты, при этом на входящее сальдо внимание пока не обращаем (обороты обведены голубым). Затем считаем итоговое сальдо (в красном прямоугольнике), уже учитывая входящий остаток. Получается следующая картина:

Конечно, это довольно примитивные примеры. На деле в бухгалтерском учете все гораздо сложнее. Но получить базовые понятия, что такое дебет, кредит и сальдо, из этой статьи вполне можно.

Дебет и кредит в акте сверки – что это такое простыми словами

Понятие дебета и кредита простым языком

Бухгалтерский учет довольно сложная и запутанная наука. В нем легко запутаться даже обладая необходимыми знаниями и навыками. Но бухгалтерский учет необходим и применяется во всех сферах деятельности. Ведь без строго учета не возможно существование ни одного хозяйства.

Особенно, если речь идет о купле-продаже. В большинстве случаев всю отчетность и финансовые дела ведет бухгалтер при помощи специальных программ. Например, 1С:Бухгалтерии.

Но случается, что приходится самостоятельно без программ и опытных специалистов разбираться в документации. И чаще всего приходится иметь дело с таким важным документом как акт сверки взаиморасчетов.

Что такое акт сверки

Акт сверки взаиморасчетов – это документ, в котором отображены все хозяйственные (финансовые) операции за определенный период между партнерами. Простыми словами – это документ, в котором указаны все расчеты в денежном или натуральном эквиваленте на определенную дату. Т.е. сколько и чего было куплено одним предпринимателем у другого за прошедшую неделю.

Например, Предприниматель 1 в понедельник покупает у Предпринимателя 2 офисную бумагу. Во вторник – карандаши, а в четверг – краски. В пятницу Предприниматель 1 присылает предпринимателю 2 документ, в котором перечислил все свои покупки с указанием сумм и дат. Это и есть акт сверки.

Законодательно не существует строго определенных норм по оформлению и составлению акта сверки. Поэтому документ составляется в произвольной форме с указанием дебета, кредита и конечного сальдо в двух экземплярах по инициативе той стороны, которая решила сверить взаиморасчеты. Один экземпляр направляется партнеру, второй остается на фирме.

Например, Предприниматель 1 решил проверить правильность своих финансовых операций, составил в произвольной форме и в двух экземплярах акт сверки. Один экземпляр он направляет Предпринимателю 2, второй оставляет у себя. Если взаиморасчеты произведены правильно, то данные будут совпадать у обоих Предпринимателей. Если данные не совпадают, то необходимо проверить первичную документацию (накладные или другие приходно-расходные документы).

Зачастую, именно благодаря акту сверки выявляются технические ошибки или задолженности одного партнера перед другим.

На первый взгляд акт сверки – очень простой и понятный документ. Но получив документ и взглянув на него, неопытный специалист придет в замешательство от отображения данных по дебиту, кредиту и итоговому сальдо. Довольно легко их указать не правильно и тем самым спутать всю бухгалтерию и отчетность. Так что же такое дебет, кредит и сальдо в акте сверки и как их правильно записать?

Дебет, кредит, сальдо

Дебет в бухгалтерии – это увеличение любого имущества. Т.е. если денежные средства увеличились, то это дебет, если организацией была приобретена машина, то это дебет. В нашем случае Предприниматель 1 купил бумагу, карандаши и краски. Значит он запишет в своей документации эти покупки по дебету.

Кредит – это уменьшение каких-либо активов. Т.е. если организация потратила деньги на покупку машины, денежные средства будут записаны на кредит. Наш Предприниматель потратил деньги на канцелярию, поэтому должен записать затраты денежных средств в кредит.

Сальдо – разница между дебитом и кредитом в денежном эквиваленте. Другими словами, это сравнение суммы на которую было приобретено товара и суммы, которую за этот товар заплатили.

Т.е. Предприниматель 1 купил бумагу, карандаши и краски на 1000 р. По его накладным получается, что заплатил он тоже 1000 р. Значит сальдо сходится и все операции были проведены правильно. Но если дебет и кредит не сходится и в одной части акта сумма больше, чем во второй, то ситуация усложняется. В этом случае возникает дебетовая или кредитовая задолженность и теперь придется разбираться в бухгалтерских счетах и первичной документации.

Стоит отдельно сказать о такой сложной вещи как бухгалтерские счета. В случае, когда акт сверки присылает покупатель, то он указывает в дебете товары, а в кредите оплаченную сумму. При этом дебет будет записан на счет 41 или 19, а кредит на счет 60.

В случае, если акт присылает поставщик, то сумма проданных товаров будет указана по дебету на счете 50 или 51, а полученные денежные средства указаны по кредиту по счету 62.

В нашем случае, если акт сверки будет составлен Предпринимателем 1, который покупал товар, то он укажет 1000 р. по дебетовому счету 41 или 19. По кредиту также будет записано 1000 р. по счету 60.

В случае, если акт сверки будет составлен Предпринимателем 2, который продавал бумагу, карандаши и краски, то он укажет 1000 р. по дебету счета 50 или 51, а по кредиту 1000 р. по счету 62. Это будет означать, что товар отгружен и от покупателя поступила оплата.

Бухгалтерский учет – точная наука, не терпящая невнимательности или халатного отношения. Но в тоже время, если немного ее изучить, то окажется, что все не так уж сложно. Вскоре понимаешь, что бухгалтерия и финансовая система в целом – очень интересная, динамическая и даже довольно творческая отрасль.

Что такое дебет и кредит в акте сверки

Бесплатная консультация юриста!

В каких случаях без акта сверки не обойтись

Акт сверки вполне может служить доказательством задолженности одного из партнеров, если споры между ними доходят до суда. Ведь подписывая этот документ, одна из сторон самостоятельно признает наличие у нее долга. Но даже в том случае, когда вы не намерены судиться со своими деловыми партнерами, необходимо периодически составлять акт, который позволяет:

1. Напомнить заказчику или покупателю о том, что сроки отсрочки платежей за поставленную продукцию подходят к завершению, и необходимо внести либо очередной взнос, либо полностью погасить задолженность.

2. Без особых проблем разобраться в бухгалтерской документации при большом количестве операций с широким ассортиментом продукции. Если партнеры сотрудничают в течение длительного времени и регулярно проводят крупные сделки, некоторая информация о них может просто затеряться. Чтобы этого не произошло, составляется акт сверки.

3. Исключить ошибки, если сделки между партнерами осуществляются на весьма внушительные денежные суммы.

4. Проверить все выполненные расчеты перед представлением отчетной документации руководству предприятия.

5. Провести инвентаризацию товаров и материальных ценностей. Она обычно выполняется один раз в год и дает возможность навести идеальный порядок в учете хозяйственной деятельности.

Кроме того, удовлетворительные результаты сверки взаиморасчетов помогают удостовериться в надежности партнеров, перевести деловые отношения на новый уровень, предоставить реальность приобретать товары с оплатой уже после отгрузки и с отсрочками платежей.

Входящее и исходящее сальдо

• Начальное (или входящее) сальдо. Представляет собой остаток средств на счете, который высчитывается по операциям, проводимым между предприятиями ранее. Для расчетов берется определенный отчетный период (месяц, квартал или год).

• Конечное (или исходящее сальдо). Для его вычисления к входящему остатку прибавляется сумма операций за текущий отчетный период.

Если входящее и исходящее сальдо совпадают, это говорит об отсутствии каких-либо задолженностей у каждой из сторон. При наличии же расхождений бухгалтеру необходимо чрезвычайно внимательно изучать всю документацию по отдельным операциям, чтобы обнаружить ошибку.

Положительное сальдо, полученное организацией от контрагента, свидетельствует о его дебиторской задолженности либо о переплате средств за товары или услуги. Отрицательный результат укажет на то, что у предприятия имеется долг.

Дебет и кредит в акте сверки

Что такое дебет и кредит в акте сверки взаиморасчетов между компаниями? Эти два параметра имеют большое значение для той стороны, которая занимается подготовкой документа:

• Дебет (в подавляющем большинстве случаев это левая сторона таблицы). Для стороны, составляющей акт, он содержит в себе информацию от отгруженных товарах либо предоставленных услугах.

• Кредит (правая сторона). На нем отражается оплата за товары и услуги.

В подробном (развернутом) акте сверки в обязательном порядке приводится информация обо всех отгрузках товаров либо предоставленных услугах с датами и данными о первичной документации.

Когда нужно составлять акты сверки

Лучше всего заниматься составлением данных документов по окончании каждого отчетного периода (все те же месяц, квартал и год). Это позволит внести ясность в отношения с партнерами и свести к минимуму риск появления недоработок в бухгалтерском учете.

Акты совершенно необязательно составлять вручную, изучая всю документацию. Сегодня существует специальное программное обеспечение, которое поможет быстро сделать выборку по конкретной компании за определенный период.

Как уже упоминалось выше, подписывая акт сверки, контрагент официально признает наличие у него задолженности. Однако следует учитывать, что согласно действующему законодательству, он совсем не обязан делать это. Напротив, если недобросовестный партнер не собирается рассчитываться с долгами, он может отправить документ обратно без подписи. Чтобы исключить такую возможность, в акте необходимо указать, что если по истечении установленного срока документ не будет заверен, сальдо останется не подтвержденным. В этом случае можно использовать акт в качестве доказательства для судебного разбирательства.

Акт сверки

Чтобы не ошибиться во взаиморасчётах, юридические лица и ИП составляют акт сверки по итогам периода.

Что такое акт сверки

Акт сверки взаиморасчётов — документ, который составляют два юридических лица или юридическое лицо и ИП, чтобы согласовать платежи и понять, должен ли один другому.

Это не обязательный документ: он оформляется, если обе стороны согласны его подписать. Несмотря на это, акт сверки использует большинство организаций во всех сферах экономики.

Для чего используется

Обычно компании сверяют данные по определённым договорам или счетам-фактурам за конкретный период времени. Цель составления акта сверки — найти и зафиксировать расхождения по всем поступлениям денег.

Выявленная задолженность помогает сторонам договориться о сроках её погашения. Акт сверки вместе с договором, счетами-фактурами, накладными станет подтверждением нарушения сроков при обращении в суд.

Акт сверки взаиморасчётов нужно составлять ежегодно, чтобы вернуть долги, если они есть. Статья 196 Гражданского Кодекса устанавливает срок исковой давности по делам, связанным с возвратом задолженности. А по ст. 200 ГК РФ, подать заявление в суд можно не позже трёх лет с момента обнаружения задолженности.

Если в течение трёх лет вы ничего не сделаете, то должник в суде может сослаться на то, что срок давности истёк. Суд примет решение в его пользу, а вы не получите свои деньги.

Срок исковой давности можно прервать. Для этого нужно составить и подписать акт сверки в течение трёх лет после появления задолженности. Если должник, подписавший акт, так и не выплатил долг, то можно обратиться в суд, который вынесет решение о прерывании срока давности. И у вас будет ещё три года на взыскание задолженности.

Кто участвует в составлении документа

Любая из сторон договора может запросить акт сверки взаиморасчётов. Его составляет бухгалтер по финансовым документам: счетам, счетам-фактурам, актам выполненных работ и т.д.

Перед отправкой документа контрагенту его подписывает главный бухгалтер, руководитель организации или другое уполномоченное лицо. Акт сверки будет иметь юридическую силу, если его подписал руководитель организации или у бухгалтера есть доверенность, которая позволяет ему подписывать все важные документы организации.

Как провести сверку по расчётам

Акт сверки составляют по одной из позиций:

Лучше составлять акт после получения денег, закрывающих договор, или после того, как товар был поставлен.

Бывает, что акт сверки составляют при проведении инвентаризации имущества и средств организации. Обычно после проведения такой проверки обнаруживают дебиторскую или кредиторскую задолженность. По итогам инвентаризации нужно сразу составить акт сверки и отправить контрагенту.

Как сделать акт сверки

Общепринятой стандартной формы составления акта нет. Документ оформляют в свободной форме или по собственному шаблону.

Обычно акт состоит из вводной части, в которой указывают название документа, дату его составления, назначение и реквизиты организаций, которые его подписали, и таблицы, в которых указывают даты перечисления денег и поступления товаров, реквизиты подтверждающих документов, суммы дебета и кредита.

Акт распечатывают в двух экземплярах. Каждая из сторон получает свой.

Подписанные и заполненные акты направьте контрагенту. Контрагент проверяет информацию, указанную в документе. Если расхождений нет, то контрагент подписывает акт, один экземпляр оставляет себе, второй — отправляет обратно.

С 2016 года документы можно не заверять печатью. Но лучше это сделать, потому что без печати акт сверки будет недействителен в суде.

Чтобы вторая сторона скорее подписала акт сверки, укажите сроки, в которые контрагент должен вернуть второй экземпляр обратно.

Новым ИП — год Эльбы в подарок

Год онлайн-бухгалтерии на тарифе Премиум для ИП младше 3 месяцев

Как создать акт в Эльбе

Эльба формирует акт сверки в разделе «Контрагенты» → нужный контрагент → создать новый → период для сверки. В акте появятся данные из разделов «Деньги» и «Документы».

Например, если у ИП в Эльбе есть исходящая накладная, входящий акт и поступление в разделе «Деньги» от одного ООО, то акт сверки будет выглядеть так:

По этому акту ООО должен ИП 119 400₽, и если ООО его подпишет, то согласится с задолженностью.

Статья актуальна на 04.02.2021

Получайте новости и обновления Эльбы

Подписываясь на рассылку, вы соглашаетесь на обработку персональных данных и получение информационных сообщений от компании СКБ Контур

Что такое сальдо

Многие слышали о таком понятии, как сальдо. Как правило, оно используется в бухгалтерии и редко – в повседневной жизни. Тем не менее, сальдо можно вычислить не только в рамках бюджета предприятия или целой страны, но и в масштабе доходов и расходов отдельного гражданина. Расскажем простыми словами о том, что обозначает этот термин, на что обратить внимание при расчете этого показателя. Отдельно коснемся роли сальдо в бухгалтерском учете.

Что такое сальдо

Раскроем суть этого понятия. Под сальдо подразумевают разницу в балансе предприятия между входящими финансовыми потоками и расходами. Как правило, это значение берется за какой-то определенный день. Если дебет больше кредита, сальдо показывается в активе, если меньше – в пассиве. Счета одного и того же предприятия могут отражать оба этих показателя (если речь идет о различных направлениях деятельности и связанных с ними финансовых операциях). Встречается и нулевое сальдо (когда суммы поступления и расходов равны). С учетом того или иного периода показатель бывает начальным и конечным.

На заметку. Расчет не всегда бывает точным, а значит, в таких ситуациях нельзя говорить о сальдо. Для обозначения примерной, оценочной, предварительной разницы между доходом и расходом используется понятие «бульдо». Это не термин, а эрратив – парное слово, по форме напоминающее искаженное «сальдо». Понятие используется как неформальное обозначение неправильного или условного расчета, который, как правило, не совпадает с сальдо. К примеру, планировалось, что доход будет больше расхода, но по факту оказалось иначе. Зачастую слово «бульдо» используется, чтобы обозначить расхождение между тем сальдо, которое ожидалось, и фактическим.

Рассмотрим характеристики и виды этого расчета ниже. Сейчас же разберем, что представляет собой сальдо в следующих трех вариантах финансово-хозяйственной деятельности:

Сальдо в бухгалтерии

Расчет отражает разность между дебетом и кредитом в масштабе одного предприятия, его счетов. Используется в бухгалтерском учете. В зависимости от того, что больше – дебет или кредит, – показатель будет отображаться в левой или правой части учета. За определенный период времени эти данные меняются. К примеру, если в начале расчетного периода расход был выше дохода, сальдо было кредитовым. С течением времени показатель может стать иным. Если уровень поступлений превысил уровень расходов, сальдо уже будет дебетовым. При этом за период расчета можно брать любой временной отрезок финансовой деятельности.

Обратите внимание. Понятие условно и может применяться к доходам отдельного гражданина. Если плательщик совершает тот или иной исходящий перевод, например, речь идет о квартплате и других платежах, и хочет сравнить общий объем расходов со своей прибылью, в этой ситуации также можно говорить о сальдо.

Сальдо в экономике

В этом случае речь идет об аналогичных показателях, только рассматривается оборот не одного предприятия, а целой страны. За основу расчета берется количество проданного за рубеж товара и полученной от этого прибыли, а также закупленного импортного товара.

На заметку. Если за рубеж продано продукции на меньшую сумму, чем закуплено в других странах, в экономике используется такое понятие, как отрицательный торговый баланс. В этом случае речь идет о широком потреблении импортных товаров. Отрицательный торговый баланс может свидетельствовать о слабом развитии экономики, риске снижения курса национальной валюты. Если правительство предпринимает меры и поддерживает внутреннее производство, ситуация может измениться. Когда доход от экспорта превысит расход на импорт, речь пойдет о положительном торговом сальдо, что косвенно будет свидетельствовать об усилении экономики.

Сальдо в торговле

Традиционно используется как экономическое, а не бухгалтерское понятие. В этой сфере за основу расчета берется торговый баланс предприятия или государства. Разница между импортом и экспортом составляет положительное или отрицательное сальдо. На индикатор торгового баланса в значительной степени оказывает влияние курс валюты. Девальвация может привести к тому, что движение финансов между странами будет характеризоваться определенным дисбалансом. Исправить ситуацию способно укрепление валюты. При этом динамика курса практически не отражает настоящего объема товарооборота, т. к. оба процесса (как девальвация, так и укрепление национальной валюты) оказывают воздействие на торговое сальдо с некоторым опозданием.

Виды сальдо

Ранее уже говорилось о некоторых вариантах и принципах финансового расчета. Перейдем к их структурированному и более полному описанию.

Основные варианты сальдо и их краткая характеристика:

Обратите внимание. По своему результату сальдо бывает также положительным, отрицательным или нулевым. Если речь идет об экономике государства, первый вариант косвенно может свидетельствовать о стабильном положении дел (второй – о проблемах). Своевременный анализ получившегося сальдо дает возможность принять оперативные меры для улучшения ситуации.

Пример расчета сальдо

Чтобы увидеть правильный показатель, берется определенный период времени, в течение которого предприятие совершало финансовые операции, и сравнивается состояние его счета на начало периода и по его окончании. В качестве примера возьмем условный бухгалтерский учет за один месяц: