рентабельность активов отрицательная это значит

Отрицательная рентабельность

Ни один предприниматель не изъявит желание работать в ущерб своему карману, но бизнес непредсказуем, и далеко не редкость, когда компании за конкретный период не только ни приумножила капитал, но наоборот даже его уменьшила.

Убыток или отрицательная прибыль в большей степени искажает все управленческие показатели. В случае, когда показатель прибыли всеми своими цифрами говорит о том, что нужно перемены, необходимость считать дополнительные показатели отпадает. При отрицательной прибыли, основной показатель эффективности деятельности предприятия – рентабельность практически бесполезен. К слову, до настоящего момента многие люди задаются вопросом, а существует ли понятие отрицательной рентабельности. Так как рентабельность по своему определению подразумевает отношение прибыль к конкретному показателю, то соответственно, если существует понятие отрицательной прибыли, то и отрицательная рентабельность тоже имеет право на свое существование.

Назначение расчета отрицательной рентабельности в отличие от рентабельности положительной, скорее всего, носит демонстрационный характер и показывает руководителям, насколько неэффективно осуществляет предприятие свою деятельность, тратя производственные ресурсы в обычном режиме.

Сущность отрицательной рентабельности продаж заключается в том, что она показывает руководству компании ошибку в расчете цены на продукцию, то есть цена недостаточно высока, чтобы покрыть издержки. Чем выше будет показатель отрицательной рентабельности в абсолютном отношении, тем ниже уровень цены. При показателях отрицательной рентабельности в минус 20% и менее, если не будете предпринимать меры, то лучше бизнес свой закрыть.

Аналогичная тенденция наблюдается и в расчете рентабельности производства, только в качестве знаменателя будет выступать сумма издержек на производство и реализацию продукции.

Отрицательная рентабельность активов и отрицательная рентабельность продаж – это сигнал для инвесторов. Грамотный инвестор не будет ждать лучших времен, а выведет средства из инвестиционного проекта. Отрицательная рентабельность активов говорит о том, что предприятия неэффективно применяет свои активы и упускает выгоду или недополучает ее. Показатель отрицательной рентабельности продаж свидетельствует о том, что капиталовложения инвесторов начали себя “съедать”.

Отрицательная прибыль – это неудача управленческого персонала в целом, который не смог рационально и эффективно использовать существующие активы предприятия, неправильно произвел расчеты цены.

Определяем рентабельность активов (формула по балансу)

Что показывает рентабельность активов

Этот коэффициент демонстрирует, насколько высока отдача от средств, вложенных в имущество организации, какую прибыль приносит компании каждый рубль, инвестированный в ее активы.

В общем виде формулу расчета рентабельности активов можно представить так:

ROA — рентабельность активов;

Пр — прибыль (для расчета берут либо чистую, либо прибыль от продаж, в зависимости от того, какая доходность интересует пользователя);

Ак — активы организации (как правило, для расчета используют среднюю стоимость активов за период).

Рентабельность активов — показатель относительный, выражается, как правило, в процентах.

Виды рентабельности активов

Рассчитывают 3 показателя рентабельности активов:

Далее рассмотрим формулы рентабельности активов по балансу.

Как рассчитать рентабельность внеоборотных активов (формула по балансу)

Внеоборотные активы — это так называемые длинные активы, которыми компания пользуется длительное время — более 12 месяцев. Такое имущество отражается в I разделе бухгалтерского баланса. Это основные средства, НМА, долгосрочные финансовые вложения и др.

При расчете рентабельности активов данной категории в знаменателе нужно отразить итог по разделу I — строку 1100. Тогда мы получим рентабельность всех имеющихся внеоборотных активов.

При необходимости можно проанализировать прибыльность активов отдельного вида, например основных средств или группы внеобротных активов (материальные, нематериальные, финансовые). В этом случае в формулу подставляют данные по строкам, в которых отражено соответствующее имущество.

Показатели прибыли для числителя формулы рентабельности активов нужно взять из отчета о финансовых результатах, всем известного под формой 2:

Формула расчета рентабельности оборотных активов

Принцип расчета рентабельности активов этого вида такой же. В числитель формулы ставим нужную нам прибыль из отчета о финансовых результатах, в знаменатель — среднее значение стоимости оборотных активов. Если считаем рентабельность всех активов, берем итог раздела II актива баланса (строка 1200). Если интересует их отдельный вид — информацию из соответствующей строки второго раздела.

Зачем рентабельность активов бухгалтеру?

Принято считать, что по большей части показатель рентабельности активов интересует финансистов и аналитиков, которые проводят оценку эффективности бизнеса, ищут резервы роста. Однако немаловажен он и для бухгалтеров или налоговых специалистов компаний. Дело в том, что рентабельность, в том числе рентабельность активов, — это один из критериев оценки риска попадания в план налоговых проверок, предусмотренных приказом ФНС России от 30.05.2007 № ММ-3-06/333@. Критическим отклонением считается отклонение рентабельности активов организации от средней по отрасли на 10% и более.

Рентабельность активов по основным сферам деятельности с 2006 года приведена в приложении 4 к приказу ФНС России от 30.05.2007 № ММ-3-06/333@. Посчитайте свою рентабельность активов и сравните ее со среднеотраслевой. Вдруг вы уже на контроле? Посмотреть среднеотраслевую рентабельность (скачать приложение 4 к приказу ФНС России от 30.05.2007 № ММ-3-06/333@) можно на сайте налоговой службы.

Итоги

Расчет рентабельности необходим как для оценки эффективности вложений, так и для планирования взаимодействия с налоговыми органами. Если показатели рентабельности отклонятся от среднеотраслевых на 10% и более в меньшую сторону, то это означает, что организация попадает в зону риска и может быть включена в план выездных налоговых проверок.

О расчете других показателей рентабельности читайте в статьях:

Почему такая низкая рентабельность?

Часто руководитель, рассчитав рентабельность, задает вопрос, а почему такая низкая? Давайте разберемся, как можно провести анализ, используя возможности программы «1С:Управление нашей фирмой».

Что такое рентабельность?

Для анализа результатов деятельности компании используют как абсолютные показатели: выручка, расходы, прибыль, так и относительные — рентабельность.

Рентабельность характеризует эффективность работы компании, измеряется в процентах.

Говоря о рентабельности, в большинстве случаев подразумеваем рентабельность продаж.

Рпр = Прибыль/Выручка*100%

Рентабельность продаж показывает, сколько рублей прибыли получаем на каждый вырученный от продаж рубль.

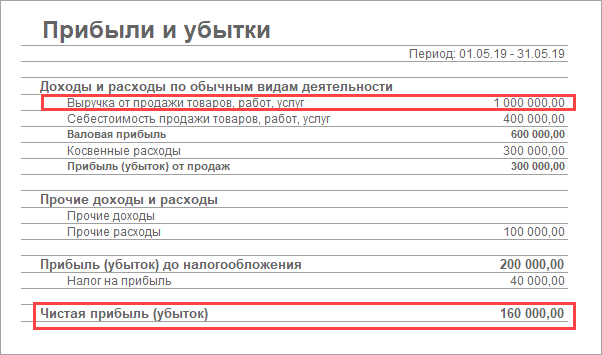

Для расчета и анализа рентабельности используем информацию Отчета о прибылях и убытках (доходах и расходах).

Исключение составляет рентабельность активов, которая рассчитывается на основании баланса.

Расчет рентабельности

Для расчета рентабельности продаж за выбранный период используем показатели: выручка от реализации (на какую сумму продали) и величина чистой прибыли (прибыль, остающаяся в распоряжении компании после выплаты всех обязательств).

Расчетная величина рентабельности продаж составляет 16%. Т.е. компания получает 16 коп. прибыли с каждого вырученного рубля.

Но рассчитанная величина без дополнительной информации не дает ответ на вопрос, насколько высокого или низкого уровня рентабельности мы достигли.

Переходим к сопоставлению со средней величиной рентабельности по отрасли. Далее с плановыми показателями и показателями предыдущих периодов.

Сравнение рентабельности

Наша компания производит и продает мебель через свой магазин. Средний уровень рентабельности в деревообработке составляет 11%, в розничной торговле — 2%.

Наша рентабельность 16% выше данных по отрасли. Анализируем дальше.

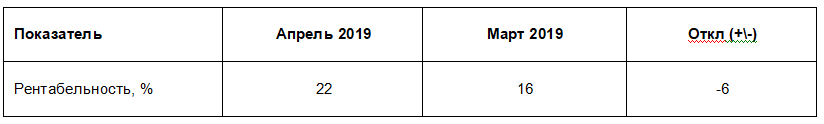

Сравниваем с показателями прошлого периода. Прошлыми периодами могут быть предыдущие годы или месяцы. Для нашей задачи сравним с предыдущим месяцем.

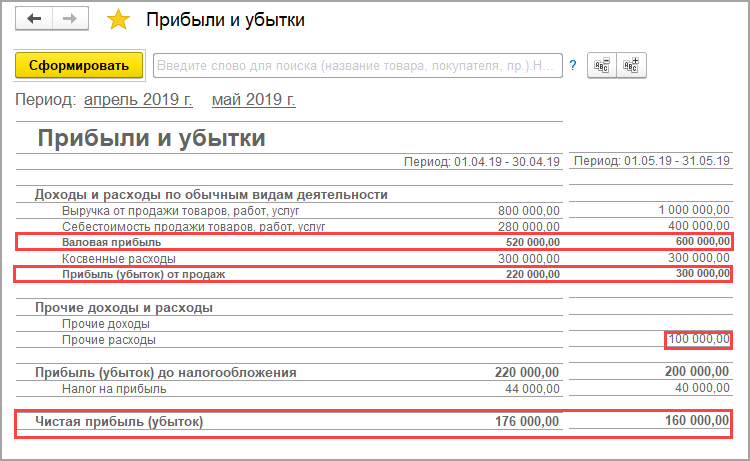

Видим, что в апреле рентабельность была на уровне 22%. В мае рентабельность сократилась до 16%.

Т.к. мы планировали по данным прошлого месяца и не получили желаемый уровень, то переходим к анализу возможных причин внутри компании.

Анализ рентабельности

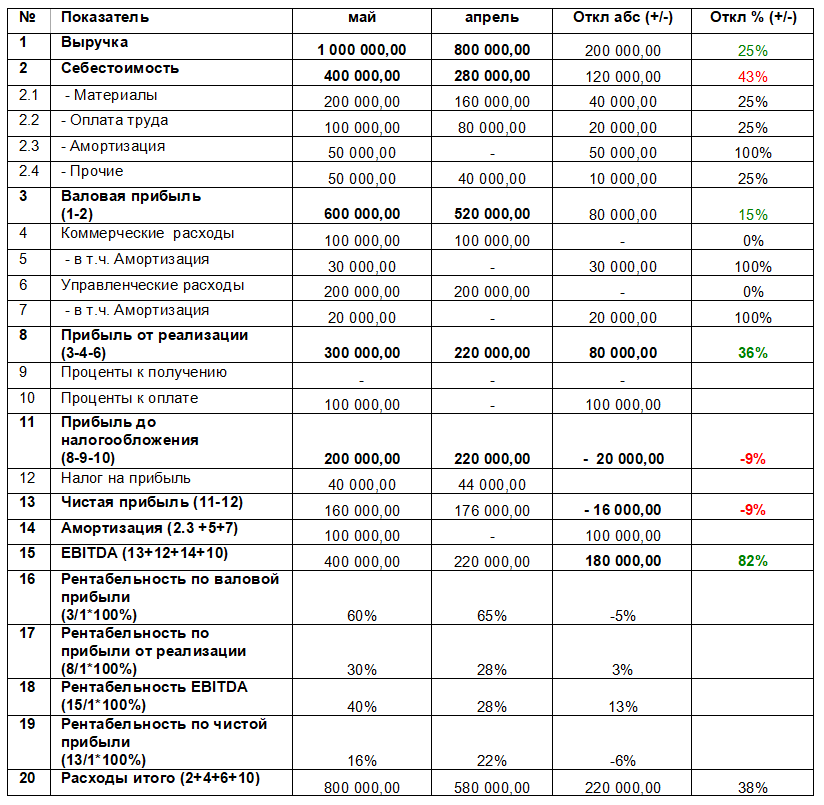

Для проведения анализа посмотрим на составляющие рентабельности: выручка, расходы, прибыль.

Для этого нам нужен полный вариант Отчета о прибылях и убытках.

Для проведения анализа рассчитаем разные виды рентабельности в зависимости от вида прибыли.

Сравним рассчитанные показатели с теми же показателями за предыдущий месяц.

Разница в величине видов прибыли позволит выявить причины снижения рентабельности.

Валовая прибыль

Показывает эффективность операционной деятельности.

Валовая прибыль = Выручка от реализации — Себестоимость

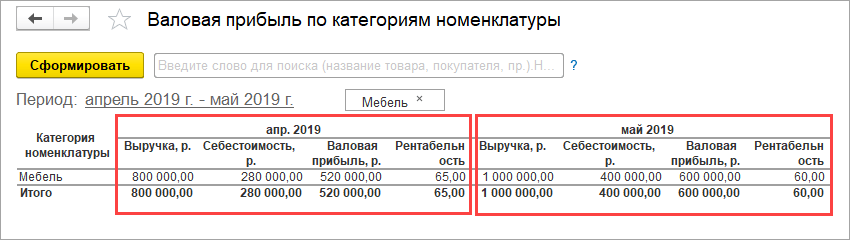

Воспользуемся отчетом Валовая прибыль по категориям номенклатуры:

Если видим, что снижается валовая прибыль, анализируем продажи и состав себестоимости.

В нашем примере валовая прибыль (3) увеличивается на 15%.

А рентабельность по валовой прибыли (16) снизилась с 65% до 60%. Почему такое произошло?

Результат увеличения валовой прибыли достигнут за счет увеличения выручки (1) на 25% с 800 000 руб до 1 000 000 руб. Рост объема производства и продаж обеспечила покупка собственного оборудования.

Почему же снизилась рентабельность?

Анализируем себестоимость (2), видим, что она увеличилась на 43%.

Обычно себестоимость представляет собой прямые переменные расходы, которые изменяются пропорционально росту продаж.

Что произошло в нашем случае. Появилась дополнительная статья расходов — амортизация (2.3). Стоимость нового оборудования переносится на стоимость продукции через амортизацию. Поэтому вложения в новое оборудование, с одной стороны, позволили нарастить объем производства и продаж на 25%.

С другой стороны, увеличили себестоимость на 43%, что повлекло снижение рентабельности на 5%.

В итоге расходы на закупку оборудования увеличили расходы больше, чем получили эффект от роста продаж.

Рассмотрим следующий вид прибыли.

Прибыль от реализации учитывает и понесенные косвенные расходы, которые чаще всего постоянные.

Прибыль от реализации = Валовая прибыль — Коммерческие расходы — Управленческие расходы.

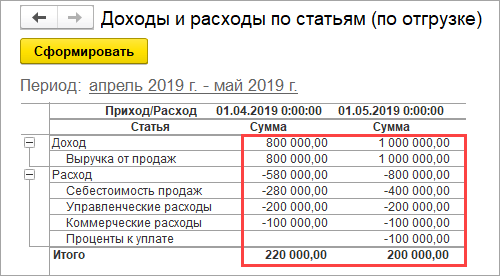

Формируется в программе отчетом Доходы и расходы по статьям (по отгрузке).

Если Прибыль от реализации (8) снижается более высокими темпами, чем Валовая прибыль (3), то важно обратить внимание на соотношение прямых (2) и косвенных расходов (5+6).

Если косвенные постоянные расходы составляют более 30%, то у компании большая зависимость от объема продаж. Такая ситуация характерна, например, для розничной торговли и общественного питания с высокими платежами за аренду помещений.

Чем выше объем продаж, тем меньше косвенных постоянных расходов (коммерческие (5) и управленческие (6)) будет в одном вырученном рубле.

Если объемы продаж увеличить невозможно, то анализируем каждую статью и сокращаем косвенные расходы.

В нашем случае прибыль от реализации выросла больше (на 36%), чем валовая прибыль (15%). Вызвано ростом выручки на 25%, при сохранении той же величины коммерческих и управленческих расходов.

Постоянные расходы (коммерческие и управленческие 300 000 = 100 000 + 200 000) распределились на больший объем продаж (1 000 000). Поэтому в одном вырученном рубле их стало меньше.

В то же время, видим, что ранее не было амортизации. Закупили собственное помещение и машину для доставки продукции. Величина амортизации составила столько же, сколько расходы за аренду помещения и машин до покупки. Поэтому и рентабельность по прибыли от реализации (17) выросла на 3%.

Рассмотрим следующий вид прибыли.

Чистая прибыль показывает оставшуюся прибыль после выплаты всех обязательств.

Давайте разберемся в причинах. На величину чистой прибыли повлияли появившиеся обязательства по кредиту и сумма налога на прибыль. Часть основных средств была закуплена за счет привлечения кредита, и поэтому повлекла за собой обязательства по его обслуживанию в виде процентов (10).

Кроме привычных значений прибыли и рентабельности по ним заимствовали из международной практики и часто используют показатель EBIDTA и рентабельность по EBIDTA.

Почему используют этот показатель?

EBITDA — прибыль до выплаты процентов, налогов и без учета износа и амортизации. Показатель отражает привлекательность компании без учета выплачиваемых обязательств и амортизации.

EBIDTA = Чистая прибыль + Налоги + Амортизация + Проценты

Т.е. сколько прибыли может генерировать компания.

В нашем случае EBIDTA (15) выросла на 82%, а рентабельность по EBIDTA (18) на 13%.

Показатель EBIDTA, с одной стороны, хорошо использовать для экспресс-анализа работы компании. Чтобы оценить, насколько эффективна операционная деятельность. И в нашем случае мы видим рост.

Но, с другой стороны, не следует пользоваться только этим показателем. Т.к. не учитывается, а за счет чего мы достигли таких результатов. А это могут значительные вложения в активы и привлечение кредитов.

Важно сравнить эффект от вложений с самими вложениями.

Итоги анализа рентабельности

На основе проведенного анализа делаем вывод, что основная доля расходов, которая повлияла на снижение рентабельности продаж, заключается в привлечении кредита и расходов по нему, а также покупке основных средств, которые повлекли расходы по амортизации.

Необходимо учитывать, что всегда перед закупкой оборудования составляется инвестиционный план. В этом плане мы рассчитываем, за какое количество времени вложения окупятся на основании планируемого объема продаж. И далее каждый месяц сравниваем показатели инвестиционного плана с фактом. Тем самым отслеживаем отклонения, чтобы оперативно вносить изменения.

В нашей компании, с одной стороны, видим, что компании все также эффективно работает и даже лучше без учета кредита и амортизации. Но с другой стороны, видим, что вложения в основные средства и привлечение кредита, не дали прироста прибыли, достаточного для выхода на тот же уровень рентабельности продаж.

Давайте рассчитаем, сколько должны быть продажи, чтобы выйти на тот же уровень рентабельности продажи по чистой прибыли. В нашей задаче объем продаж в 1 231 000 руб. обеспечит тот же уровень рентабельности с учетом выплачиваемых процентов за кредит и увеличившейся амортизации.

Но т. к. такие инвестиции долгосрочные, то очень важно контролировать динамику прибыли и рентабельности каждый месяц.

Что нам делать дальше? Следить за тем, чтобы вложенные средства привели к снижению себестоимости. И наращивать объем производства и продаж, используя имеющиеся собственные производственные мощности. Оказывать дополнительные услуги клиентам, наращивая выручку от реализации за счет использования собственного помещения и собственной доставки.

Проводить анализ и делать выводы только по показателю рентабельности продаж недостаточно.

Т.к. показатель относительный, то необходимо всегда дополнительно смотреть и абсолютные показатели прибыли. Незначительное снижение рентабельности на фоне роста продаж в несколько раз даст гораздо больший эффект в росте прибыли компании.

Для видения общей картины бизнеса полезно иметь три отчета: Отчет о прибылях и убытках, Отчет о движении денежных средств и Баланс. Все отчеты доступны для использования в «1С:Управление нашей фирмой».

Отчет о движении денежных средств в нашем случае показал бы в денежном потоке по инвестиционной деятельности вложения в основные средства. А в денежном потоке по финансовой деятельности мы бы увидели привлечение заемных средств.

В балансе можно увидеть величину активов и за счет чего они сформировались — задолженность по кредиту. На основании данных баланса может рассчитать рентабельность активов и отслеживать ее динамику.

Проводите анализ, используя «1С:Управление нашей фирмой», и предлагайте новые практические решения.

Если вам интересны эти темы, пишите и ждем ваших практических решений!

Зачем рассчитывать рентабельность

Рентабельность — это экономический показатель, который показывает, насколько эффективно используются ресурсы: сырье, кадры, деньги и другие материальные и нематериальные активы. Можно рассчитать рентабельность отдельного актива, а можно — всей компании сразу.

Рентабельность рассчитывают, чтобы спрогнозировать прибыль, сравнить компанию с конкурентами или предсказать доходность инвестиций. Еще рентабельность предприятия оценивают, если собрались его продавать: компания, которая приносит больше прибыли и при этом тратит меньше ресурсов, стоит дороже.

Как рассчитывается рентабельность

Существует коэффициент рентабельности — он показывает, насколько эффективно используются ресурсы. Этот коэффициент — это отношение прибыли к ресурсам, которые вложили, чтобы ее получить. Коэффициент может выражаться в конкретной величине прибыли, полученной на единицу вложенного ресурса, а может — в процентах.

Например, компания производит сметану. 1 литр молока стоит 5 рублей, а 1 литр сметаны — 80 рублей. Из 10 литров молока получается 1 литр сметаны. Из 1 литра молока можно сделать 100 миллилитров сметаны, которые будут стоить 8 рублей. Соответственно, прибыль с 1 литра молока — 3 рубля ( 8 Р − 5 Р ).

А другая компания производит мороженое. 1 килограмм мороженого стоит 200 рублей. Для его производства надо 20 литров молока по той же цене — 5 рублей за литр. Из 1 литра молока получится 50 граммов мороженого, которые будут стоить 10 рублей. Прибыль с 1 литра молока — 5 рублей ( 10 Р − 5 Р ).

Вывод: отдача от ресурсов при производстве мороженого выше, чем при производстве сметаны, — 100% > 60%.

Коэффициент рентабельности может выражаться также в количестве затраченных ресурсов, которые понадобились, чтобы получить фиксированную сумму прибыли. Например, чтобы получить 1 рубль прибыли в случае со сметаной, надо потратить 330 миллилитров молока. А в случае с мороженым — 200 миллилитров.

Виды показателей рентабельности

Чтобы оценить эффективность работы компании, используют несколько показателей рентабельности. Каждый из них рассчитывается как отношение чистой прибыли к какой-то величине:

Проще говоря, показатель рентабельности — это прибыль, которую делят на тот показатель, рентабельность которого хотят узнать.

Порог рентабельности

Порог рентабельности — это минимальная прибыль, которая покрывает затраты. Например, вложения, если речь идет об инвестициях, или себестоимость — если о производстве продукции. Когда говорят о пороге рентабельности, чаще всего используют термин «точка безубыточности».

Рентабельность активов (ROA)

Показатель ROA рассчитывают, чтобы понять, насколько эффективно используются активы компании — здания, оборудование, сырье, деньги — и какую в итоге они приносят прибыль. Если рентабельность активов ниже нуля, значит, предприятие работает в убыток. Чем выше ROA, тем эффективнее организация использует свои ресурсы.

Как рассчитать рентабельность активов. Это отношение чистой прибыли за определенный период к стоимости активов.

П — прибыль за период работы;

ЦА — средняя цена активов, которые находились на балансе в это же время.

Рентабельность продаж (ROS)

Рентабельность продаж показывает долю чистой прибыли в общей выручке предприятия. При расчете коэффициента вместо чистой прибыли также может использоваться валовая прибыль или прибыль до уплаты налогов и процентов по кредитам. Называться такие показатели будут соответственно — коэффициент рентабельности продаж по валовой прибыли и коэффициент операционной рентабельности.

Как рассчитать рентабельность продаж. ROS рассчитывают как отношение прибыли к выручке.

Рентабельность основных производственных фондов (ROFA)

Основные производственные фонды — активы, которые организация использует для производства товаров или услуг и которые при этом не расходуются, а только изнашиваются. Например, здания, оборудование, электрические сети, автомобили и т. п. ROFA показывает доходность от использования основных средств, которые участвуют в производстве продукта или услуги.

Как рассчитать рентабельность основных производственных фондов. Это отношение чистой прибыли к стоимости основных средств.

П — чистая прибыль организации за нужный период;

Цс — стоимость основных средств компании.

Рентабельность оборотных активов (RCA)

Оборотные активы — это ресурсы, которые используются компанией для производства товаров и услуг, но которые, в отличие от основных фондов, полностью расходуются. К оборотным активам относят, например, деньги на счетах предприятия, сырье, готовую продукцию на складе и т. п. RCA показывает эффективность управления оборотными активами.

Как рассчитать рентабельность оборотных активов. Это отношение чистой прибыли к оборотным средствам.

П — чистая прибыль за определенный период;

Цо — стоимость оборотных активов, которые использовали для производства товара или услуги за это же время.

Рентабельность капитала (ROE)

ROE показывает, с какой отдачей работают деньги, вложенные в компанию. Причем вложения — это только уставный или акционерный капитал. Чтобы рассчитать эффективность использования не только собственных, но и привлеченных средств, используют показатель рентабельности задействованного капитала — ROCE. Он дает понять, какой доход приносит компания. Рентабельность капитала сравнивают не только с аналогичными показателями других компаний, но и с другими видами инвестиций. Например, с процентами по банковским вкладам, чтобы понять, есть ли смысл инвестировать в бизнес.

Как рассчитать рентабельность капитала. Это отношение чистой прибыли к капиталу компании, включая резервы.

Расчет рентабельности бизнеса

Рентабельность (доходность) — это относительный показатель, который помогает оценить эффективность используемых ресурсов. Рассчитать его можно для каждого ресурса в отдельности или для бизнеса в целом.

Сравним два бизнеса: кафе и ресторан.

Прибыль кафе — 50 тысяч рублей в месяц, доход — 200 тысяч рублей.

Прибыль ресторана — 100 тысяч, а доход — 1 миллион.

Если судить по прибыли, ресторан выгоднее. Но мы не учитываем рентабельности — доходности каждого бизнеса. Рассчитаем ее как отношение прибыли к доходу:

Рентабельность кафе = 50 000 : 200 000 = 0,25

Рентабельность ресторана = 100 000 : 1 000 000 = 0,1

Что это означает на практике?

В каждом рубле дохода кафе содержится 25 копеек прибыли, а каждый рубль дохода ресторана включает только 10 копеек прибыли. Если масштабировать бизнес и открыть еще 4 таких же кафе в других районах города, с сохранением рентабельности, доход сети кафе составит 1 000 000 рублей:

200 000 х 5 = 1 000 000 (руб.)

При таком же доходе как у ресторана, прибыль будет в 2,5 раза выше:

50 000 х 5 = 250 000 (руб.)

Этот пример показывает, что для оценки бизнеса рентабельность также важна как абсолютные показатели: прибыль и доход.

Коэффициент рентабельности — это относительный показатель, в числителе которого стоит прибыль, а в знаменателе — объем затрат или ресурса, эффективность которого определяется. Показатель позволяет определить, сколько копеек прибыли получено на рубль использованных ресурсов. Может выражаться процентах или долях.

Прибыль рассматривается за определенный период: год, день, квартал.

Средняя стоимость ресурса рассчитывается как сумма стоимости ресурса на начало и конец периода, разделенная на два.

Расчет рентабельности бизнеса может понадобиться:

1. При планировании новых проектов и привлечении инвесторов.

Зная рентабельность и сравнивая ее с другими вариантами вложения денег, инвестор может понять, что выгоднее. Если рассматривать компании из примера, вложения в кафе принесут в два с половиной раза больше прибыли. А инвестиции в ресторан с 10% доходностью выгоднее, чем хранение денег на банковском вкладе со ставкой 5% год, но несут больше рисков.

2. Для анализа эффективности работы компании.

Если рассматривать показатели рентабельности в динамике, можно понять, повышается ли эффективность ее работы или снижается.

3. При оценке стоимости компании.

Более рентабельная компания будет стоить дороже, так как сможет принести инвестору большую прибыль. Важно сравнивать показатели рентабельности для компаний из одной отрасли, чтобы не было искажений.

При производстве и реализации продукции используется множество различных ресурсов, и для каждого можно провести свой расчет рентабельности. Рассмотрим в статье основные показатели, которые широко используются:

Данные для расчета можно найти в отчете о прибылях и убытках:

Баланс на конец периода:

Сервис ПланФакт формирует эти отчеты из данных, которые вносит пользователь, а также автоматически рассчитывает некоторые показатели рентабельности.

Рентабельность продаж (ROS)

Коэффициент рентабельности продаж (Return of sales) отражает прибыльность продаж и долю общей прибыли в выручке. Используются значения выручки и чистой прибыли из отчета о прибылях и убытках. Рост показателя говорит о том, что компания эффективно растет, а снижение — о возможных проблемах в работе.

Рентабельность продаж = Прибыль от продаж / Выручка

Выручка — это деньги, вырученные компанией за реализованные товары, оказанные услуги, выполненные работы.

В зависимости от того, что стоит в числителе, рентабельность продаж может быть разных видов:

Чистая рентабельность продаж

Чистая рентабельность продаж = Чистая прибыль / Выручка

Чистая прибыль — это прибыль, оставшаяся в компании после уплаты налогов, сборов и других обязательных платежей. Может быть положительной (дела в компании идут хорошо) или отрицательной, в этом случае, правильнее говорить об убытке.

Чистая прибыль = Выручка компании – Расходы по основной деятельности – Прочие расходы + Прочие доходы – Амортизация – Проценты по кредитам – Налог на прибыль

Значения показателя чистой рентабельности:

При оценке бизнеса важно сравнивать его показатели с другими аналогичными компаниями. Так нормальной рентабельностью для ресторанного бизнеса считается 10-20%, а в продуктовом ритейле рентабельность продаж ниже 4%.

Валовая рентабельность продаж

Используется при анализе крупных компаний, когда трудно рассчитать чистую прибыль.

Валовая рентабельность продаж = Валовая прибыль / Выручка

Валовая прибыль — разница между выручкой и себестоимостью проданной продукции.

Валовая прибыль = Выручка от продажи — Себестоимость

Нормального значения показателя нет, важно, чтобы он был положительным и демонстрировал рост. Увеличение показателя говорит о росте эффективности производства, снижении себестоимости продукции. Падение — о том, что себестоимость растет.

Операционная рентабельность продаж

Этот показатель отражает, сколько прибыли компания получит на каждый рубль на каждый рубль выручки от продаж после оплаты расходов производства, но до уплаты налогов. Операционная рентабельность помогает определить, какой проект выгоднее для компании. Его можно использовать для сравнения компаний из одной отрасли, с похожими бизнес-моделями.

Операционная рентабельность продаж = Операционная прибыль / Выручка

Операционная прибыль — разница между выручкой и расходами по основной деятельности компании.

Операционная прибыль = Выручка компании – Расходы по основной деятельности

Чистая рентабельность продаж = 676 300 : 3 800 000 = 0,177 или 17,7%

Операционная рентабельность продаж = 1 019 300 : 3 800 000 = 0,268 или 26,8%

Диана Лебедева, финансист, квалифицированный инвестор:

«Обязательно работаем с предпринимателями с показателем рентабельности:

1. Оцениваем бизнес через рентабельность по чистой прибыли. Также этот показатель помогает поставить план по выручке компании, чтобы прийти к желаемому результату по чистой прибыли.

2. Отслеживаем рентабельность каждого направления бизнеса, чтобы своевременно реагировать на убыточные и принимать меры для урегулирования.

3. Оцениваем рентабельность отдельных сделок и проектов, чтобы выявлять те, что приносят больше дохода компании»

Рентабельность активов (ROA)

Это показатель отражает, насколько эффективно используются активы компании и какой они приносят доход. Рентабельность активов один из самых важных коэффициентов рентабельности, наряду с рентабельностью продаж и рентабельностью капитала.

Рентабельность активов = Операционная прибыль / Средняя стоимость активов

Рентабельность активов также зависима от характера деятельности компании. Если отрасль капиталоемкая, требует значительных активов, этот показатель будет ниже. В сфере услуг, где не нужны большие вложения, ROA будет выше.

В норме этот показатель должен быть положительным.

Средняя стоимость активов = (1 389 000 + 1 956 300) : 2 = 1 672 650 (руб.)

Рентабельность активов = 1 019 300 : 1 672 650 = 0,609 или 60,9%

Этот показатель говорит о том, что каждый вложенный в активы рубль приносит 60,9 копеек прибыли.

Активы компании делятся на внеоборотные (основные средства и нематериальные активы) и оборотные. Для них также можно рассчитать свои показатели рентабельности.

Рентабельность основных производственных фондов (ROFA)

Это отношение чистой прибыли к стоимости активов. Отражает, сколько прибыли приносят компании основные средства (недвижимость, транспорт, оборудование).

Рентабельность основных производственных фондов = Чистая прибыль / Средняя стоимость основных производственных фондов

Среднегодовая стоимость основных производственных фондов = (198 000 + 165 000) : 2 = 181 500 (руб.)

Рентабельность основных производственных фондов = 676 300 : 181 500 = 3,72 или 372%

Рентабельность оборотных активов (RCA)

Показатель отражает эффективность использования оборотных активов. Рассчитывается как отношение чистой прибыли к оборотным активам:

Рентабельность оборотных активов = Чистая прибыль / Средний размер оборотных активов

Оборотные активы — это активы, которые меняют свою форму на протяжении производственного цикла (деньги, запасы, дебиторская задолженность) и полностью переносят свою стоимость на готовую продукцию.

Средний размер оборотных активов = (1 191 000 + 1 791 300) : 2 = 1 491 150 (руб.)

Рентабельность оборотных активов = 676 300 : 1 491 150 = 0,453 или 45,3%

Рентабельность собственного капитала (ROE)

Помогает оценить эффективность бизнеса и его привлекательность для инвестора, показывает долю чистой прибыли в собственном капитале.

Рентабельность собственного капитала = Чистая прибыль / Средняя величина собственного капитала

Собственный капитал — это стоимостное выражение имущества компании, сумма уставного, резервного и добавочного капитала.

Уставный капитал формируется при создании компании и состоит из взносов учредителей.

Резервный капитал создается в процессе работы, состоит из части прибыли, полученный в процессе работы.

Добавочный капитал формируется за счет переоценки основных средств или дополнительных взносов учредителей.

Средняя величина собственного капитала = (967 350 + 1 406 300) : 2 = 1 186 825 (руб.)

Рентабельность собственного капитала = 676 300 : 1 186 825 = 0,57 или 57%

Существует еще одна формула расчета, формула Дюпона. Она позволяет более точно понять, какой из показателей оказывает большее значение на рентабельность капитала.

Рентабельность собственного капитала = Рентабельность продаж х Оборачиваемость активов х Мультипликатор собственного капитала

Чистая рентабельность продаж была рассчитана выше и равна 0,177.

Оборачиваемость активов — эффективность использования активов, сколько денег получает компания с каждого вложенного в активы рубля.

Оборачиваемость активов = Выручка / Средняя стоимость активов

Оборачиваемость активов = 3 800 000 : 1 672 650 = 2,272

Мультипликатор собственного капитала в формуле Дюпона — это отношение средней стоимости активов компании к собственному капиталу.

Мультипликатор собственного капитала = Средняя стоимость активов / Средняя величина собственного капитала

Мультипликатор собственного капитала = 1 672 650 : 1 186 825 = 1,409

Рентабельность собственного капитала = 0,177 х 2,272 х 1,409 = 0,57 или 57%

Если упростить формулу Дюпона, то получится обычная формула расчета рентабельность собственного капитала. Для этого нужно преобразовать множители в дроби:

Рентабельность собственного капитала = (Чистая прибыль / Выручка) х (Выручка / Средняя стоимость активов) х (Средняя стоимость активов / Средняя величина собственного капитала)

И упростить дроби, сократив значения выручки и средней стоимости активов:

Рентабельность собственного капитала = Чистая прибыль / Средняя величина собственного капитала

Мария Искусных, ресторатор, операционный директор:

«Показатели рентабельности, безусловно, являются одними из ключевых показателей эффективной деятельности. Представители малого бизнеса, а в ресторанной индустрии таких очень много, зачастую пренебрегают расчетами. Этого делать не стоит. Без расчетов, прибыльным может показаться проект, который таким не является.

Я считаю, что любой предприниматель минимум раз в три месяца должен рассчитывать, как валовую рентабельность ресторана в целом, так и рентабельность продаж, в том числе, сравнивая рентабельность продаж текущую с той, что была раньше, особенно при обновлении меню»

Способы повышения рентабельности

Существует два основных пути повышения рентабельности:

Оценить изменение рентабельности, а также прибыльности вашего бизнеса при изменении доходов и расходов можно с помощью калькулятора.