Div yield что это

Дивидендная доходность

Что такое «Дивидендная доходность»

Доходность на текущий год часто оценивается с использованием дивидендной доходности за предыдущий год или при помощи последнего квартального дохода, умноженного на 4 (с поправкой на сезонность) и деленного на текущую цену акции.

Подробнее о дивидендной доходности

Дивидендная доходность представляет собой способ измерения объема денежного потока, получаемого за каждый доллар, вложенный в акционерный капитал. Другими словами, дивидендная доходность измеряет «отдачу» от дивидендов. В условиях отсутствия каких-либо доходов от прироста капитала, дивидендная доходность, фактически, представляет собой окупаемость инвестиций в акции.

Если компания выплачивает высокие дивиденды своим акционерам, это может указывать на то, что она в настоящее время недооценена или что она пытается привлечь инвесторов. Если же компания выплачивает низкие дивиденды или не выплачивает ничего, это может свидетельствовать о том, что компания переоценена или, что она пытается нарастить свой капитал.

То, что компания выплачивает высокие дивиденды своим акционерам, не означает, что ничего не изменится с течением времени. Компании часто сокращают выплаты по дивидендам или приостанавливают их вообще в трудные для них экономические времена, так что редко можно рассчитывать на последовательно высокие дивиденды на постоянной основе.

На основе последних выплат годовых дивидендов можно приблизительно оценить будущие дивиденды компании. В английском языке такую оценку называют «forward dividend yield». Однако подобную оценку следует использовать с осторожностью, так как будущие дивидендные выплаты по своей сути неопределенны.

Дивидендная доходность. Коэффициент DY

Различные стратегии инвестирования в акции предполагают акценты на разных возможностях получения дохода по ним. Так спекулятивная стратегия основана на извлечении прибыли из курсовой стоимости ценных бумаг (в данном случае, обычно открываются относительно краткосрочные позиции по ним), а консервативная стратегия инвестирования предполагает гораздо более долгосрочные вложения денег в акции и основную статью дохода в виде части прибыли (дивидендов) от бизнеса компании эмитента акций.

Далее речь пойдёт о том основном показателе, который определяет потенциальный доход консервативного инвестора — о дивидендной доходности акций. Начнём с того, что освежим в памяти информацию о том, какие бывают типы акций и каким образом по ним начисляются и выплачиваются дивиденды.

Дивидендная доходность акций котирующихся на Московской бирже за 2015-2017 гг.

Основные типы акций и механика начисления дивидендов по ним

Акции делятся на два основных типа:

По привилегированным акциям, инвестору гарантирован определённый уровень дивидендного дохода (обычно он задаётся в виде фиксированного процента от прибыли компании за расчётный период). Этот процент, хотя обычно и небольшой, даёт инвестору уверенность в том, что ежегодно ему будет выплачиваться определённая доля прибыли компании (пропорционально количеству привилегированных акций находящихся у него в собственности). Расплатой за такого рода стабильность, в данном случае, является отсутствие права голоса на общих собраниях акционеров. То есть, привилегированные акции не дают своему владельцу возможности участвовать в управлении бизнесом компании-эмитента. Поэтому данный вид акций выбирают преимущественно портфельные инвесторы и он абсолютно не интересен инвесторам стратегическим.

Обыкновенные акции, напротив, дают инвестору возможность внести свою лепту в управление бизнесом компании, но не гарантируют стабильности в плане получения дивидендов по ним. Участие в управлении бизнесом осуществляется посредством реализации возможности своего права голоса на общем собрании акционеров (количество голосов при этом, также пропорционально количеству находящихся в собственности акций). Именно такой тип акций является объектом интереса стратегических инвесторов, основной целью которых является получение контроля (в той или иной степени) над компанией-эмитентом.

Суть в том, что размер дивидендов по обыкновенным акциям определяют сами акционеры компании. Их размер обсуждается на общем собрании и утверждается большинством голосов. То есть, чисто теоретически, акционеры могут направить всю прибыль (за вычетом обязательных платежей) на выплату дивидендов себе родимым, однако на практике, большинство акций находится в руках мажоритарных акционеров (контрольный и (или) блокирующий пакеты) которые заинтересованы не столько в сиюминутной выгоде, сколько в дальнейшем развитии принадлежащего им бизнеса. Поэтому дивиденды по акциям такого типа, могут быть как очень большими, так и отсутствовать вовсе.

Ещё один очень важный момент состоит в том, что для получения дивидендов вовсе не обязательно обладать акциями в течении всего года, достаточно приобрести их до даты закрытия реестра.

Только не думайте, что у вас получится извлечь прибыль следующим образом:

Дело здесь в том, что после выплаты, курсовая стоимость акции уменьшается на размер дивидендов по ней. Поэтому, приобретя вышеуказанным способом акцию, например, за 1000 рублей и получив по ней дивиденды в размере 100 рублей, вы сможете её продать лишь за 900 рублей. Такое снижение цены акций после выплаты дивидендов, принято называть дивидендным гэпом.

Расчёт коэффициента дивидендной доходности

Коэффициент дивидендной доходности на акцию определяется как отношение годового дивиденда к текущему курсу акции, приведенное к процентному выражению:

DY — дивидендная доходность акции;

DPS — годовой дивиденд приходящийся на одну акцию;

P — текущий курс акции.

Дивидендная доходность акций (DY, Dividend Yield) показывает величину денежного потока, которая возвращается инвестору в виде дивидендов с каждого вложенного в них рубля.

Что касается величины DPS (dividend per share) — величины дивидендов приходящихся на каждую акцию компании, то для её расчёта тоже есть формула:

NP — чистая прибыль компании эмитента акций (net profit)

NOS — количество находящихся в обращении акций компании (number of shares)

DPR — показатель дивидендного выхода (dividend payout ratio)

Коэффициент DY применяется для сравнительной оценки акций различных компаний на предмет максимального дивидендного дохода. Ввиду зависимости этого коэффициента от курса акций его вычисление для сравниваемых акций необходимо проводить в один и тот же момент времени.

Показатель DPR более 50% говорит о том, что компания, большую часть прибыли тратит на выплату дивидендов и это весьма выгодно для инвестора, но чем этот показатель выше, тем вероятнее возможность принятия решения о снижении выплачиваемых дивидендов. В случае, когда показатель DPR превышает значение в 100% выплата дивидендов идет в убыток компании и велика вероятность их отмены.

Что такое дивидендная доходность (текущая, форвардная, конечная)

Рассмотрим, что такое дивидендная доходность и как можно ее использовать в инвестиционной деятельности. Дивидендная доходность (dividend yield, ДД) — это отношение выплат к стоимости акций.

Зачем считать дивидендную доходность

Дивидендная доходность используется в двух основных стратегия инвестирования: долгосрочной и краткосрочной.

Долгосрочные инвестиции в дивидендные акции (купил-держи). В этом случае вложения окупаются за счет получаемых дивидендов. Зная дивидендную доходность, можно оценить период возврата инвестиций, а также сравнить ее с альтернативными инвестиционными вложениями – размещение денег на депозите в банке, покупкой недвижимости, облигаций.

Краткосрочные инвестиции в дивидендные акции (купил-продай). Основной целью является получение краткосрочного дохода от роста котировок акций. Дивидендная доходность позволяет дать ориентир, как будет вести себя цена акций.

Оценка стоимости бизнеса | Финансовый анализ по МСФО | Финансовый анализ по РСБУ |

Расчет NPV, IRR в Excel | Оценка акций и облигаций |

Расчет текущей дивидендной доходности

Компании могут выплачивать дивиденды раз в год, в полгода, в 3 месяца (квартал) или ежемесячно. Выплата дивидендов раз в год наиболее частая схема, но все больше компаний переходить на выплату ежеквартально.

Текущая дивидендная доходность – это динамический показатель, так как она определяется через соотношение размера дивидендов на стоимость акции на определенную дату. Именно в разные периоды стоимость акции может быть разной.

Дата для учета может быть следующей:

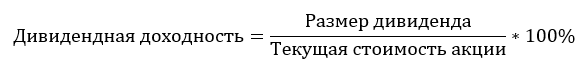

Формула расчета текущей дивидендной доходности, следующая:

Если нам необходимо посчитать ежеквартальную ДД, то берем размер дивидендов за 3 месяца; годовой – сумму дивидендных выплат за 12 месяцев. Обозначенная формула применима, когда размер будущих выплат акционерам определен. Если же Совет директоров уже определил размер дивидендов и ожидаемые сроки, но на общем собрании акционеров утверждения дивидендов еще не было, то считают форвардную дивидендную доходность.

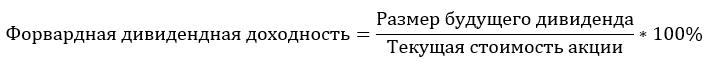

Расчет форвардной дивидендной доходности

Форвардный дивидендный доход (forward dividend yield, ФДД) – расчет дивидендной доходности по текущей цене акций и уже определенному размеру будущих выплат.

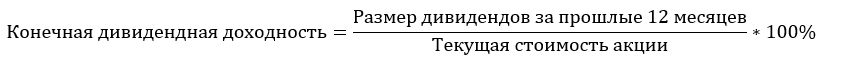

Расчет конечной дивидендной доходности

Конечная дивидендная доходность (trailing dividend yield, КДД) – рассчитывается как отношение уже перечисленных дивидендных выплат за прошлые периоды к текущей цене акции.

КДД используется, когда размер перечислений акционерам в текущем году еще не определен.

Дивидендная доходность и НДФЛ

Необходимо брать во внимание при расчете ДД российское налогообложение. Так дивидендная доходность для частных инвесторов должна быть уменьшена на 13%. Очищенная ДД для инвестора будет равна ДД*0,87.

Средняя дивидендная доходность компаний в России с США

На 2020 год средняя дивидендная доходность для российских компаний – 8%, для американских компаний – 4,5%. Важно отметить, что более высокая ДД не является показателем устойчивого развития компании, а говорит скорее о его финансовой слабости.

Сила дивидендов, которая не видна с первого раза

Автор Telegram-канала «1000$ c дивидендов» о дивидендах на американском фондовом рынке.

Я сделал для себя открытие, которое сам не заметил 8 лет назад, когда впервые оценивал стратегию жизни с дивидендов. После его осознания, я переложил деньги и сделал дивиденды основной своего рентного портфеля. Хочу поделиться с вами этим открытием.

Начиная с 1870 года и по 2019 средняя доходность с дивидендов для инвестора составляла 4,34 %. Это заметно выше, чем сегодняшнее значение.

Но даже доход в 4,34% вряд ли можно считать высокой. И здесь кроется хитрость. Глядя на график, может показаться, что те, кто покупал акции ранее за 4% дивидендной доходности сейчас сожалеют об этом, так как текущая доходность 2% ниже их начального входа.

Но это не так. Те, кто покупал ранее получают сейчас 10% 30%, а некоторые и более 100% с дивидендов каждый год на вложенный капитал. И я сейчас хочу рассказать, как это происходит.

Для начала давайте разберемся в отличиях между дивидендной доходностью и размером дивидендного дохода.

Дивидендная доходность (Dividend yield) показывает сколько вы вернете денег за год, вложив в акцию. Указывается в процентах. Считается по формуле:

Dividend yield = Дивидендная выплата за год / цену акции

И если дивидендная доходность у S&P 500 в среднем около 4% и кружит вокруг этого значения постоянно, то размер дивидендного дохода постоянно растет. Посмотрим как он растет.

Давайте посмотрим как изменяется размер дивидендного дохода в долларах (Annualized Payout) со временем у индекса S&P 500

Есть колебания, но как видите, доходность идет уверенно в верх. И если в 1880 году мы получали менее 1 доллара на акцию, то в 2019-ом это почти 55 долларов дивидендного дохода.

Если размер дивидендов в долларах (Annualized Payout) постоянно растет, то почему не растет дивидендная доходность (Dividend yield)?

Все дело в том, что когда растет размер выплаты дивидендов, то растет и цена акции, поэтому доходность остается на одном уровне.

Как и зачем рассчитывать дивидендную доходность акций

Чтобы узнать предполагаемую прибыль и снизить риски от инвестирования, стоит внимательно изучить активы, в которые будут вкладываться средства. Например, перед приобретением акций среди прочих показателей нужно узнать их дивидендную доходность. Где найти этот показатель и как его рассчитать самостоятельно, читаем далее.

Что такое дивидендная доходность?

Справка: традиционно за временной интервал берут 1 год. Некоторые компании, исходя из своей политики, выплачивают дивиденды раз в квартал, и тогда инвестор может посчитать реальный квартальный процент и ориентировочный годовой.

Дивидендная доходность показывает коэффициент, по которому можно судить, насколько высока отдача от полученных дивидендов по отношению к инвестициям в акционерный портфель. Этот инструмент наглядно показывает количество прибыли на каждую единицу валюты, инвестируемую в акционерный капитал. Если прибыль не прогнозируется на динамику роста, то это понятие помогает просчитать окупаемость вложений.

Когда нужно знать дивидендную доходность акций?

Знание коэффициента DY обязательно:

Руководство компании всегда имеет право сменить курс, отменить выплату дивидендов или перераспределить прибыль на другие цели, например, на развитие.

Что влияет на размер дивидендов?

Основными факторами, которые влияют на размер выплат, являются:

Это могут быть привилегированные акции (по ним обычно фиксированный объём выплат) или обычные (здесь дивиденды выплачиваются по остатку прибыли после вычитания из неё выплат для первого вида акций).

О каких датах должен помнить инвестор?

Получать дивиденды владелец ценных бумаг может уже через день после покупки. Однако есть три важных даты, о которых следует помнить, чтобы воспользоваться этим правом:

Как посчитать доходность дивидендов?

Для расчёта доходности стоимость дивиденда за акцию (до удержания налогов) делят на цену акции и умножают на 100. Полученное число будет считаться процентом дохода.

Формула

Пример

Средняя дивидендная доходность российских акций

Для примерного расчёта дивидендной доходности акционерам доступно много популярных инвестиционных источников в интернете, где вся информация носит открытый характер. Там же можно посмотреть историю и проанализировать динамику выплат.

Важно: как повлияет на российский рынок кризис, вызванный нефтяным обвалом и пандемией, спрогнозировать сложно.

Средняя дивидендная доходность зарубежных акций

Европейский рынок работает по примерно такой же схеме. Для более высоких отметок по дивидендной доходности можно рассмотреть страны, где экономика находится в самом начале своего развития. При этом не стоит забывать про риски, которые неизбежны при инвестициях в компании таких стран.

Статистика, история и аналитика зарубежных компаний тоже доступна в открытых источниках на известных порталах.

А если сравнить доходность дивидендов и доходность депозита?

Для проведения такого сравнения нужна определенная дистанция и реальная компания. Поэтому для наглядности возьмём открытые данные по компании «Сургутнефтегаз».

Представим, что в далёком 2007 году условный инвестор вложил 100 000 рублей в акции этой компании и такую же сумму отправил в банк на депозит. Более никаких вливаний денежных средств наш условный инвестор не делал, не снимал проценты с депозита и не тратил дивиденды, реинвестируя всё обратно.

Кризис 2008 года сильно ударил по стоимости акций: от вложенных денег осталось чуть больше половины (почти 53 000 рублей), а депозит принёс свой стабильный годовой процент в размере 7 000 сверху.

Прорывной 2012 год помог инвестору получить в общей сложности 228 000 рублей за пакет акций, а на депозите тем временем числилось всего 143 000. Кризис 2013 года внёс коррективы в котировки акций. Держатель получил лишь 34 000 сверху к имеющимся деньгам по стоимости акций, банк же исправно начислил обязательный процент, и на счету получилось 155 000. Далее шел подъём экономики в течение 2014-2016 годов.

Внимание: по итогу 2016 года общая стоимость акций у инвестора достигла 695 000 рублей, что в процентном отношении составит 595 %. На депозите тем временем скопилась сумма в размере 202 000, следовательно, прибыль по этому активу стала около 100 %.

Это яркий пример того, что намного выгоднее покупать акции и считать доход от них по всем показателям, в том числе и дивидендную доходность, нежели получать фиксированный процент за пользование банком вашими деньгами.

Рейтинг акций по дивидендной доходности – 2020

Рассмотрим топовые компании, у которых самые высокие результаты по проценту дохода от дивидендов.

Российских компаний

«Дочка» «Роснефти». Для привилегированных акций доходность составила примерно 16,8 %.

Дивидендный аристократ русского рынка. На конец 2020 года ожидается доходность в районе 10 %.

По заявлениям руководства ожидаемая прибыль 2020 года будет находиться на уровне 20 млрд рублей, что позволит оценить DY примерно в 11,5 %.

Несмотря на сложности прогнозирования графика на рынке металлов, общие итоги позволяют заявить о возможной доходности около 10-11 %.

Американских компаний

Это фонд по торговле и строительству недвижимостью. Акционеры этого фонда получат примерно по 11,5 % дивидендной доходности.

Крупный ритейлер, прогнозирующий своим инвесторам уровень DY в размере 9 %.

Нефтяной «магнат». Несмотря на кризис, доходность от полученных выплат варьируется на уровне 8 %.

Лидер в информационном менеджменте. Владение их акциями способно принести 7,8 % DY.

Аутсорсинг и оказание финансовых услуг. Инвесторы этой компании получат дивидендную доходность в районе 7,5 %.

Подпишитесь на нашу рассылку, и каждое утро в вашем почтовом ящике будет актуальная информация по всем рынкам.